Los bonos dolarizados operan prácticamente desde su emisión hace un año en un rango de precios bastante estrecho, donde se suceden rallies y correcciones de poca extensión temporal. Marcados a fuego por el calendario electoral, Globales y Bonares (junto a la renta variable) experimentaron recuperaciones importantes desde pisos recientes. Sin embargo, el entusiasmo se fue apagando en la semana que finalizó para cerrar con saldo negativo cercano al 1%.

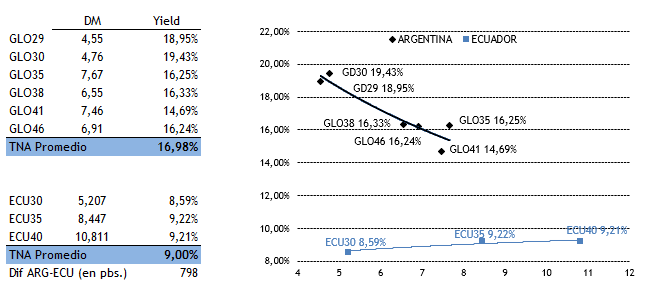

A excepción de Sri-Lanka, país que comparte calificación crediticia CCC+ con Argentina y presenta una curva marcadamente más negativa que la nuestra y rendimiento promedio de 22%, resto de sus vecinos de vecindario y principales mercados emergentes cotizan sensiblemente por debajo de nuestros Globales. La curva de Angola opera al 8% de yield promedio; Ecuador, en 9%; Ucrania y Turquía, al 6%; y Egipto, al 7% en sus bonos a diez años. En el caso de los Globales locales, su rendimiento promedio es de 17%.

Ecuador podría ser un buen proxy para los Globales argentinos. Reestructuró su deuda apenas antes que la Argentina en condiciones similares, con una estructura de bajos repagos en su etapa inicial (actualmente reseteó cupón en niveles bastante superiores a los nuestros), comparte algunos desequilibrios macro y encuentra similitudes en planes y negociaciones seculares con el FMI (aunque aquí están un par de pasos adelante, con una negociación ya cerrada). Sin embargo, hoy la realidad de ambas curvas es muy diferente a la imaginada cuando los bonos argentinos comenzaron a operar en el mercado secundario. En esos momentos se podría pensar en un spread de ~200 pbs. entre ambas curvas como lógico. Hoy, el diferencial es de 800 pbs.

Pensar en tasas del 9% como las de Ecuador para nuestros Globales hoy luce como poco menos que ciencia ficción, sin embargo a la hora de elegir un “benchmark” es donde mejor podríamos reflejarnos. Lejos del 7% de Egipto y Angola, y ni hablar del 4% de Brasil o el 2,5% de Perú. Si bien estamos a distancias aún siderales para nuestra coyuntura, Ecuador es un target posible desde lo estrictamente técnico y de análisis de valuación.

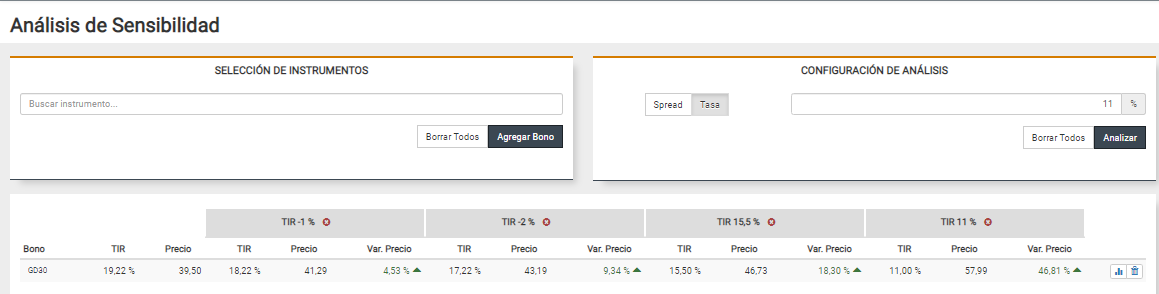

Tomemos como referencia para realizar un ejercicio de valuación al GLOBAL 2030 (GD30), el bono más líquido de la curva hard-dollar doméstica, que cerró la rueda del viernes con TIR de 19,22% y paridad de 39,47% en su especie D en BYMA. Corrimos un análisis de sensibilidad bajo cuatro escenarios posibles, moviéndonos desde el plano de lo plausible hasta uno casi utópico de acuerdo a nuestro complejo presente. Según se desprende de los resultados obtenidos mediante la calculadora Abbaco en su menú Análisis de Sensibilidad, de convalidar escenarios de potencial upside, las variaciones de precio irían entre 4,5% y 47% en los ejercicios planteados.

Los inputs del análisis serían un ajuste de 100 pbs. en la TIR actual, otro de 200 pbs. hasta 17,22%, un tercero que supone volver a rendimientos de 15,50% como los observados en noviembre del año pasado y coincidente con el mejor momento posrreestructuración y un cuarto que supondría ir a los +200 pbs. de spread respecto al bono a diez años de Ecuador y operar con TIRs del 11%. Desde ya son ejercicios teóricos que a priori se corresponden con una mejoría sensible de la situación actual y posterior normalización de la curva de rendimientos hacia niveles sostenibles.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.