Dentro de las opciones de la reestructuración de deuda en dólares recientemente finalizada se les dio la alternativa a los tenedores de bonos hard-dollar de corto plazo ley argentina de optar por bonos en pesos ajustables por el índice de inflación minorista replicado en el CER. Así surgieron los Boncer 2026 y 2028, que si bien tuvieron una aceptación por debajo de la esperada por el gobierno, sirvieron para seguir agregando puntos a la curva indexada y en este caso completando el tramo medio.

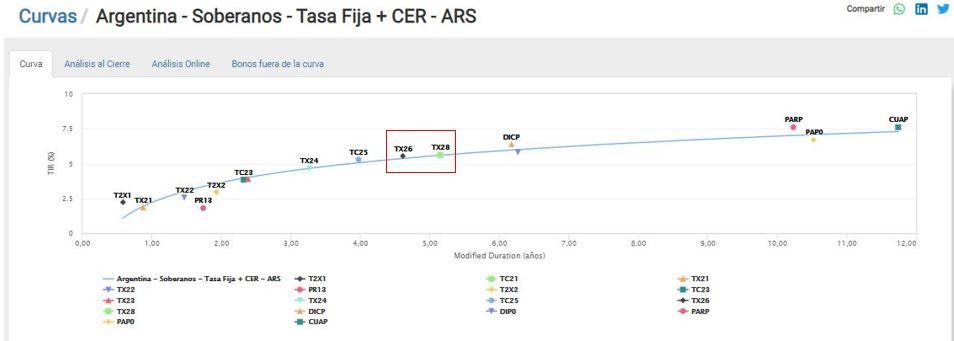

Tanto el TX26 como el TX28 debutaron dentro del rango estimado de precios y tasas, ajustando casi de manera perfecta a la curva preexistente.

Una curva prácticamente “normal”

La curva de bonos indexados por CER, luego de operar un tiempo con pendiente negativa (bonos mas cortos rindiendo mas que los largos) fue la primera en normalizar y mostrar una pendiente normal. Mientras los bonos dolarizados hasta el día del canje mostraban una pendiente totalmente invertida (lo cual era lógico), los bonos en pesos fueron los primeros en comenzar a operar bajo parámetros mas racionales, donde los títulos largos rinden más que los cortos (totalmente válido para letras y bonos a tasa fija).

Los fundamentos detrás de esta normalización pueden ser discutibles (cepo, emisión monetaria, represión financiera), pero hoy tanto la curva de instrumentos a tasa fija como la indexada por la inflación muestran una pendiente naturalmente positiva.

Con el debut de los flamantes Boncer 2026 y 2028 se completó la curva CER hasta su tramo medio, posibilitando decisiones de inversión. Difícil pensar bajo esta coyuntura emisiones de mayor duration, y la distancia que los separa con los bonos mas largos se encuentra completamente despoblada.

Tanto el DICP (un bono largo en su momento) como el PARP y CUAP, al igual que los flamantes Boncer, no surgieron de colocaciones voluntarias en el mercado sino de canjes. Difícil pensar que los inversores puedan tomar hoy plazos tan largos de instrumentos en pesos (por mas que haya una cobertura inflacionaria como en este caso).

Tasas reales de TX26 y TX28 se ubican en aproximadamente 5,50%, niveles ajustados a la curva CER, la cual opera entre 2% para el tramo corto y 7,50% para el largo.

Tasas reales de los bonos cortos en niveles de 1%/ 2%

Mencionamos que las curvas en ARS, y especialmente la de bonos indexados a la inflación, fueron las primeras en normalizar. Tras un período inicial de alta incertidumbre, donde las tasas del mercado secundario eran significativamente superiores a las que el Estado buscaba endeudarse y por ende las licitaciones de mercado primario sólo conseguían financiamiento marginal, los niveles de tasas de interés en pesos comenzaron a estabilizarse y a ganar tracción las colocaciones a mercado.

El acceso limitado al mercado cambiario, junto a la gran emisión monetaria para paliar los efectos de la pandemia con pesos que quedaron atrapados en el sistema financiero fueron los grandes responsables del “boom” de las emisiones en moneda nacional.

Los títulos indexados al CER fueron los instrumentos elegidos por el gobierno para endeudarse a mediano plazo, aunque pagando tasas reales muy bajas, sin embargo el mercado necesitaba donde destinar los pesos excedentes.

Los bonos de menor duration fueron los primeros en comprimir rendimientos. En el caso del Boncer 2021 emitido este año y con ticker TX21, llegó a rendir CER + 57% a poco de lanzarse, preso de la desconfianza de ese momento. A partir de ahí produjo una rápida caída de su tasa real, primero a niveles de +15%, y en una segunda oleada de confianza a tasas reales por debajo de 5%, donde opera en la actualidad.

Después de tocar incluso rendimiento negativo en agosto, en momentos de alta demanda por este tipo de instrumentos, en la actualidad opera con tasas reales de entre 1% y 2%, acorde con la renta que pagan en sus condiciones de emisión.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.