El mercado de capitales local se caracteriza por lo poco profundo y líquido. Independientemente, si hablamos de bonos o acciones, el denominador común es una bajísima penetración que lo deja expuesto a distorsiones varias, situaciones que pueden dar lugar a desarbitrajes y potenciales oportunidades de inversión.

En renta variable podríamos comparar ratios entre acciones que operan en un mismo sector, como los bancos, para detectar alguna oportunidad de realizar un trade relativo, comparando por ejemplo Precio / Valor Libros o Price Earnings. En el caso de la renta fija se analiza la curva de rendimientos de títulos con las mismas características para tratar de aprovechar desarbitrajes entre sus componentes. En el caso de los bonos en dólares hoy contamos con dos curvas de características idénticas en su estructura pero regida bajo distintas legislaciones, Globales bajo ley extranjera y Bonares bajo ley local.

En este caso analizaremos dos bonos de la curva dolarizada local: AL29 y AL30, dos títulos de parecida duration pero con diferencias de rendimientos. ¿Por qué?

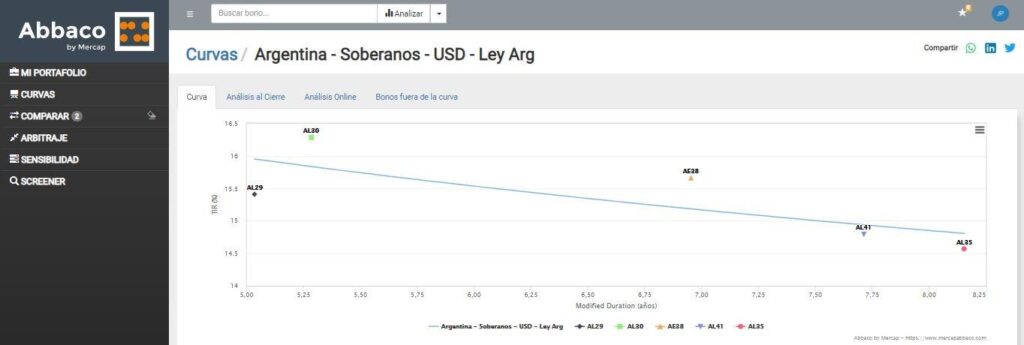

Curva hard-dollar local, con Bonar 2030 como el bono con mayor rendimiento

Desde que comenzaron a operar los nuevos títulos surgidos del canje, la curva muestra una pendiente negativa, esto es, bonos cortos rindiendo más que los largos. Esta situación es típica de los créditos con riesgos de incumplimiento de corto plazo, algo difícil de entender a tan sólo dos meses de una exitosa reestructuración. Sin embargo, eso es lo que ocurre, y dentro de esta pendiente negativa observamos como dos bonos de similar duration presentan diferencias importantes en su TIR. Este es el escenario para los Bonares 2029 y 2030.

Diferencial de rendimientos entre AL30 / AL29 llega a casi 100 pbs.

En el gráfico inferior observamos el diferencial de TIR histórico entre Bonares 2030 y 2029. Consecuente con una curva invertida, AL29 rendía hasta hace poco más que el AL30. Sin embargo, el uso del Bonar 2030 como bono preferido para intentar regularizar el mercado de los dólares implícitos, distorsionó sensiblemente la curva de rendimientos bajo ley local, deprimiendo el rendimiento del AL30. Este diferencial de rendimientos llegó a operarse en 200 pbs. y hoy se ubica en aproximadamente 100 pbs. (1% de TIR), ya que el mercado comenzó a arbitrar ambas especies pese a la fuerte presencia de organismos públicos sobre la plaza del Bonar 2030.

Diferencia de Paridades es de 5 p.p.

Si analizamos la diferencia entre Bonares 2030 y 2029 desde el punto de vista de la paridad vemos, de manera análoga a la TIR, la menor valuación relativa del AL30. Mientras AL29 opera al 45% de paridad, el bono 2030 lo hace al 40%.

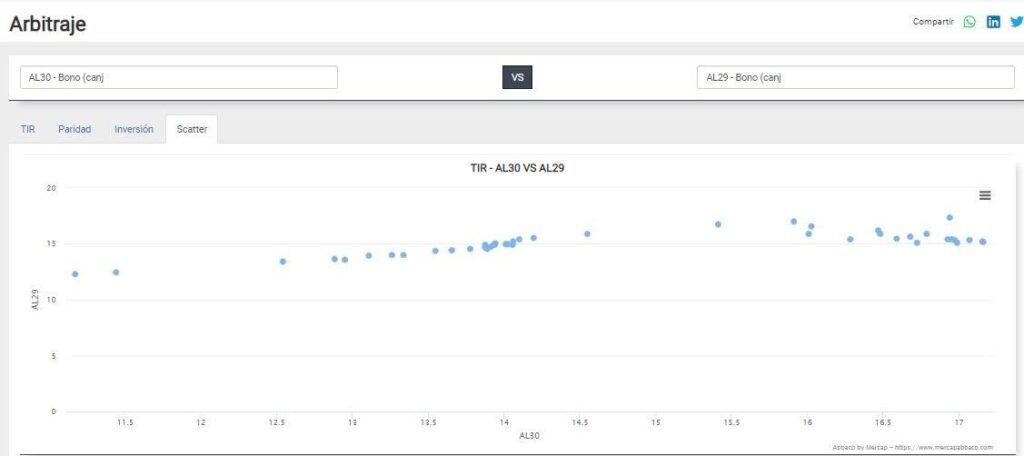

TIR 2030 se fue moviendo para arriba

En la herramienta Scatter de la calculadora Abbaco vemos gráficamente lo mencionado en párrafos anteriores. Cómo la TIR relativa entre el AL30 y AL29 se fue moviendo para arriba a favor del primero, conservando niveles de rendimientos en torno al 15% para el Bonar 2029 pero ampliando el mismo para el Bonar 2030.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.