La diferencia entre el rendimiento (TIR) de un bono bajo ley argentina respecto a uno idéntico o similar pero bajo ley extranjera es lo que se conoce como spread por legislación. En la teoría, y ceteris paribus, un título regido bajo ley local debería rendir “X” por ciento por encima de su par extranjero, dada su relativa mejor protección legal. Esta diferencia va variando con las circunstancias, tendiendo a cero en momento de nulo stress financiero endógeno y ensanchándose cuando se incrementa la percepción de riesgo. En el límite, el mercado cree o supone que la protección de un tribunal extranjero le asegura el pago (en gran medida) en comparación a un entorno judicial menos confiable a nivel local. No siempre es así, pero la diferencia (cuál exactamente sería la variable que tiene que despejar el inversor) entre ambos bonos debería existir.

Bonares y Globales fueron emitidos exactamente con las mismas condiciones de repago (salvo los 2038 y 2041 con Contratos distintos al resto), con cláusulas legales diferentes en cuanto a los tribunales donde se iría a dirimir cualquier conflicto entre las partes. Bonares bajo ley Argentina y Globales bajo ley New York. La diferencia entre la TIR de uno contra la TIR del otro en un bono de igual plazo es el spread de legislación.

Esta diferencia se observa, en menor o mayor medida, entre todos los títulos, y ronda en la actualidad los 150 pbs. (1,50%) en promedio a favor de Bonares. Durante las anteriores semanas, los bonos 2038 mostraban el mayor spread, esto es, AE38 vs. GD38. Sin embargo durante las últimas ruedas otro par de bonos donde se concentran gran parte de las operaciones con tipos de cambio implícito, AL30 y GD30, empardaron el diferencial de legislación con los títulos 2038.

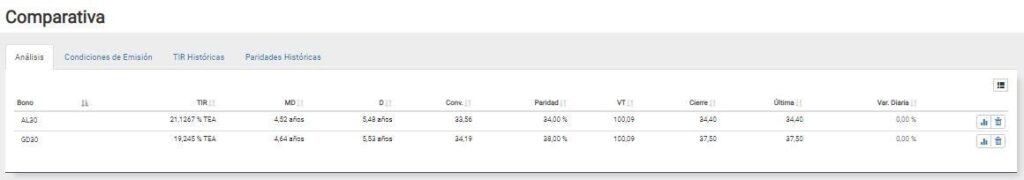

En la sección Comparar de la Calculadora Abbaco observamos las características principales de Bonar y Global 2030. En la primera columna de la solapa Análisis la mencionada diferencia de TIR y que puede ser corroborada con las distintas paridades de cada bono en la columna correspondiente. Ahí notamos en un primer pantallazo la divergencia que existe entre ambos bonos idénticos en estructura.

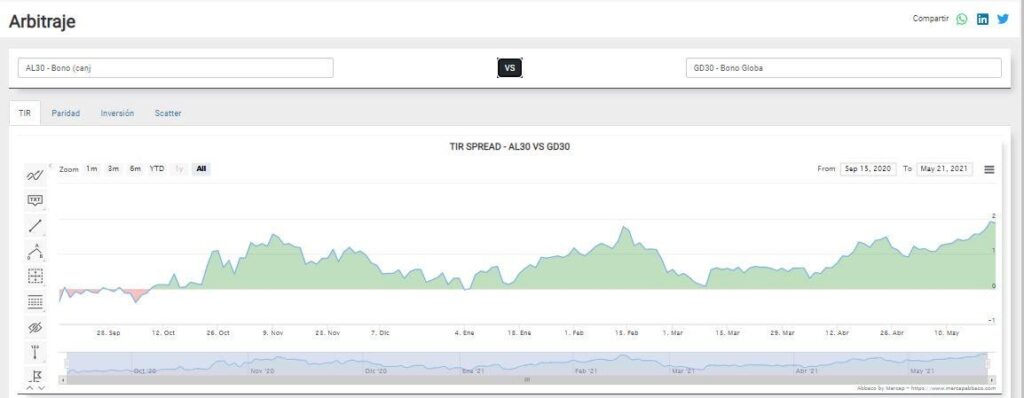

El detalle bien claro de lo mencionado lo observamos dentro de la Calculadora Abbaco en la herramienta Arbitraje. Aquí observamos el diferencial histórico de TIR entre AL30 y GD30 y como se fue incrementando recientemente hasta llegar a máximos de poco menos de 200 pbs., superando a anteriores pico de presión en el mercado como nov-20 y feb-21.

Si queremos analizar directamente por TIR histórica volvemos a la herramienta Comparar y clickeamos la solapa correspondiente. De manera análoga se observa lo mismo que en el gráfico anterior: rendimientos entre Bonar 2030 y Global 2030 que se fueron ampliando en favor del bono bajo ley local.

Tres maneras distintas de visualizar y analizar el llamado spread por legislación.

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.