Después de un comienzo de inestabilidad y desconfianza por parte de los agentes económicos, y con tasas en niveles inviablemente altas, desde el gobierno se logró alinear sus propias expectativas con las del mercado, permitiendo reducir sensiblemente los precios del mercado primario con el del secundario. Los motivos por los cuales se logró compatibilizar objetivos son variados, y no todos producto de la libre oferta y demanda, pero lo cierto es que las tasas de los instrumentos en moneda nacional cayeron significativamente.

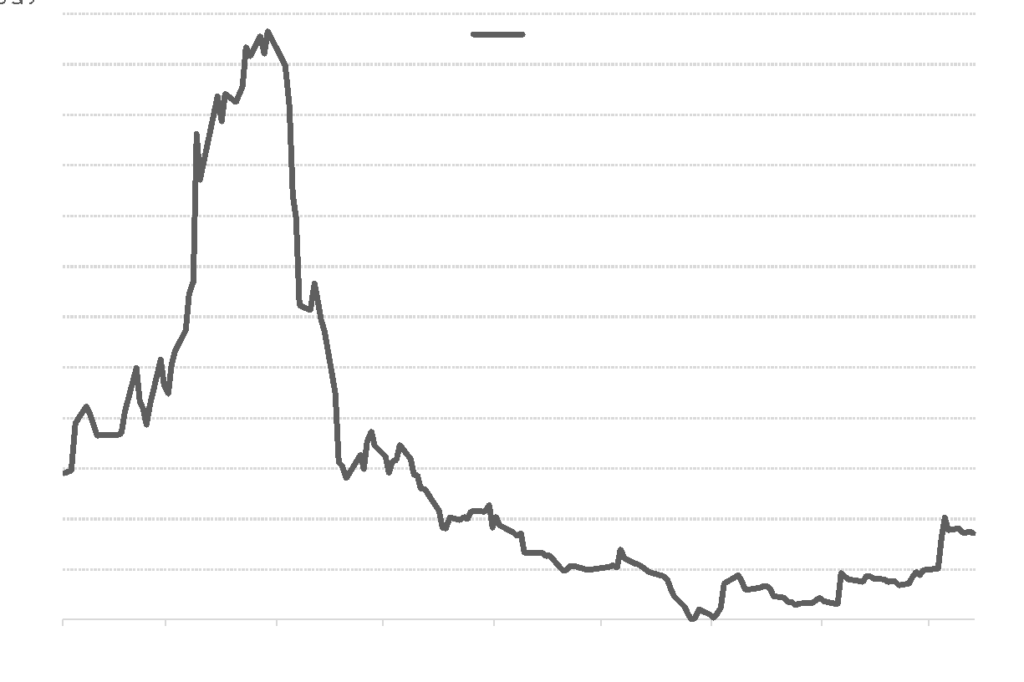

A principios de año y con el debut en los mercados financieros en pesos de la nueva administración, las tasas de las Letras de corto plazo se ubicaban en torno al 200%, mientras que los bonos indexados por CER de corto plazo llegaron a rendir 60% de tasa real, esto es, por encima de la inflación. Desde ese punto, y bajo un contexto de menor incertidumbre y cumplimiento en tiempo y forma de todas las obligaciones, comenzó una fuerte caída en las tasas de los instrumentos en pesos que llevó a los bonos CER a operar con rendimientos negativos en los plazos más cortos.

Dónde estaba parada la curva CER a principios de agosto: con rendimientos en cero para el tramo corto

En el gráfico anterior observamos cómo se fue moviendo la tasa real de un bono CER de corto plazo como el TX21, explicando los distintos momentos, y bien marcados, en las expectativas de los agentes económicos. En el gráfico inferior vemos como estaba conformada la curva CER al 07-ago, momento de mayor demanda, no sólo los bonos indexados a la inflación, sino sobre el universo de instrumentos en moneda nacional.

Poniéndonos en contexto, en esa fecha se estaba cerrando un exitoso canje de deuda en moneda extranjera, y el gobierno había logrado unificar expectativas en los mercados primarios y secundarios. Las tasas en los bonos mas cortos no sólo se ubicaban en terreno negativo, sino que el formato de la curva mostraba un ajuste casi perfecto, con bonos prácticamente arbitrados en TIR y duration. Un escenario característico de épocas de tranquilidad. Un mes y medio después la historia es diferente.

Piso en 6% real para los bonos más cortos y curva con alto nivel de dispersión

El fuerte salto en las cotizaciones alternativas de los dólares, más el derrumbe a mínimos en los precios de los bonos surgidos del canje, tuvieron un correlato obvio en los instrumentos en moneda nacional. El Banco Central impulsó una suba de tasas para intentar morigerar la dolarización de portfolios, con impacto en los rendimientos de corto plazo, pero extendidos a las Letras a Descuento y al resto de lo instrumentos en pesos, desde ya, entre ellos los bonos indexados a la inflación.

La protección contra un proceso inflacionario le otorga una plusvalía a los bonos CER, pero el mismo es acotado en momentos de incertidumbre en aumento como el actual. De esta manera, se produjo un corrimiento al alza en los rendimientos de la curva CER, que impuso un piso en +6% real (por encima de la inflación) en el tramo corto de la curva, y de casi 9% en los tramos medios. En este plazo encontramos a los bonos surgidos del canje reciente, TX26 y TX28.

No sólo toda la curva se ubicó un par de escalones por encima, sino que se rompió esa armonía que mostramos en el gráfico anterior, con una clara dispersión en los puntos. Escenario compatible con épocas de incertidumbre.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.