Los bonos indexados a la inflación minorista han perdido posiciones durante las últimas semanas. La estrella de las inversiones en moneda nacional en la primera parte del año ha mostrado un comportamiento errático, qué si bien no observa retrocesos de precios, o al menos relevantes, impulsa lenta pero indefectiblemente sus rendimientos al alza.

Como primer factor explicativo podríamos pensar al sesgo bajista actual y expectativas de inflación minorista para los próximos meses. Si bien el descenso en el IPC es más que gradual, y el piso sigue siendo alto, le quita momentum al alejarse de los altos registros de principios de año. La baja (paulatina) de la inflación encuentra riesgos al alza en un contexto desafiante para la segunda parte del año, con un programa financiero que encuentra escollos para renovar vencimientos, una creciente dolarización y mayor participación del BCRA desde el lado de la oferta de divisas.

La demanda por instrumentos de cobertura como los futuros de dólar de ROFEX o los bonos soberanos dollar-linked operando con rendimientos negativos para el año que viene, junto a la creciente participación de emisiones corporativas aprovechando la mayor demanda del mercado, tienen como contrapartida la debilidad de los bonos indexados al CER.

La semana que finalizó dejó caídas de precios en el tramo medio CER de casi 1%, resultantes en subas de aproximadamente 50 pbs. en sus tasas reales. Para el tramo corto las variaciones fueran mixtas, pero en el agregado dejaron incrementos también de rendimientos. Dado el corto plazo en el cual se vienen moviendo los agentes económicos, la resultante de una suba de tasas para el próximo año vista no pasa desapercibida. Entendemos que la dolarización de carteras hoy relega a la curva CER, sin embargo los diferenciales de rendimientos cada vez son más amplios.

La curva CER (Letras y Bonos) ya opera con piso de 3% real (inflación minorista + 3% anual), muy lejos de los rendimientos negativos que supo tener en un par de momentos durante este año. Los bonos de mediano plazo con tasas de +6% que se extienden a +9% en el caso del DICP en una curva con pendiente positiva nos habla de una lógica incertidumbre por la proyección de inflación a largo plazo en un país con variables tan inciertas como el nuestro, aunque los rendimientos también se incrementaron para los plazos más cortos.

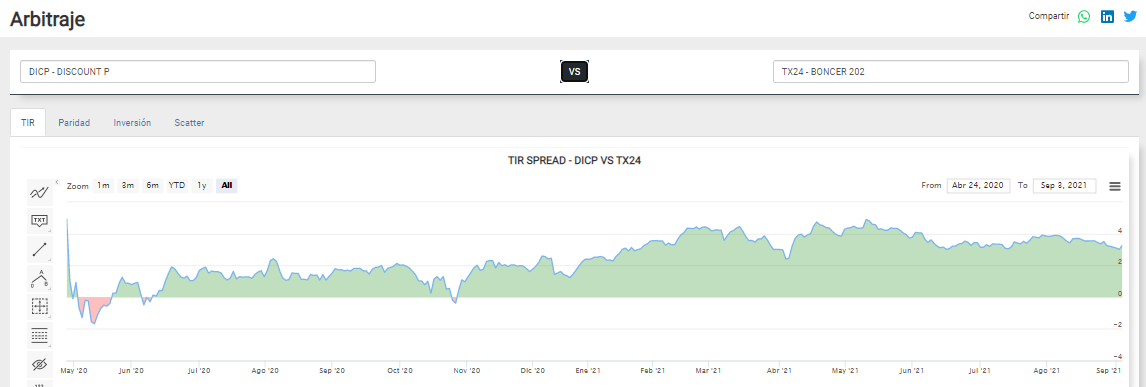

El Discount opera en niveles de +9% de tasa real, a priori un atractivo para posicionarse no sólo para el largo plazo sino para apostar también a una compresión de rendimientos ante una mejora en las expectativas. Pero es suficientemente atractivo teniendo en cuenta, justamente, su duration en comparación a otros instrumentos de la curva CER? Tomando un bono más corto como el TX24 (2,4 de duration modificada vs. 5,5 del DICP) para intentar responder el interrogante observamos en el gráfico inferior de spread de TIR en la calculadora de Abbaco que no estamos en los mayores diferenciales de rendimientos a nivel histórico. En la primera parte del año observamos entre DICP y TX24 spreads de 450 pbs., diferencia que hoy se ubica cerca de los 300 pbs. En momentos de mayor estabilidad en las variables, con una agenda más despejada, este spread llegó a ubicarse en los 200 pbs. Transitamos hoy una coyuntura para repetir esa performance, ¿al menos para el muy corto plazo?

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.