Los bonos CER finalizaron la semana en un tono alto, recuperando precios en hasta 5% en el estratégico y líquido tramo medio tras varias ruedas de fuerte presión bajista y rendimientos que se dispararon. Pero aún están a mitad de camino. Aquí analizaremos las posibilidades que surgirían de este escenario mediante las diferencias de rendimientos entre los distintos bonos.

Los títulos indexados al CER vivieron semanas intensas. Previo a las primarias sufrieron un fuerte desarme de posiciones (sobre todo por parte de inversores extranjeros) con motivo de la dolarización de carteras de los agentes económicos, ventas que fueron en búsqueda de las distintas opciones en moneda dura como futuros de dólar de ROFEX e instrumentos dollar-linked, además de salida vía tipos de cambio implícitos.

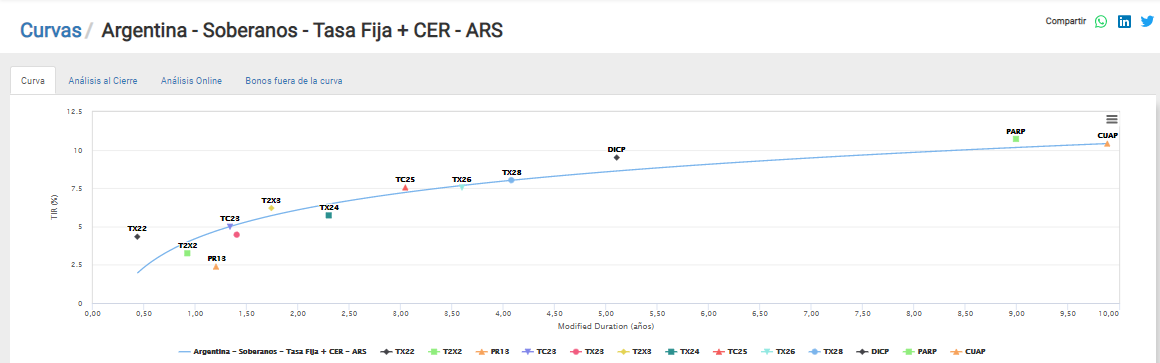

Esta mayor tensión reconfiguró la curva de rendimientos de tal manera que la invirtió sensiblemente en los tramos más cortos de Letras y Boncer 2022 y disparó su tasa a niveles de 6% en términos reales. En los bonos de media duración también hubo un tránsito intenso, con la operatoria concentrada en los instrumentos más líquidos y con participación de los inversores offshore, como TX24 y TX26, aunque lógicamente el desplazamiento alcista fue más acotado. Tras el selloff, la curva se reacomodó en su pendiente alcista pero en un escalón superior, sin embargo el tramo corto quedó todavía negociándose con una congestión de bonos venciendo en 2023.

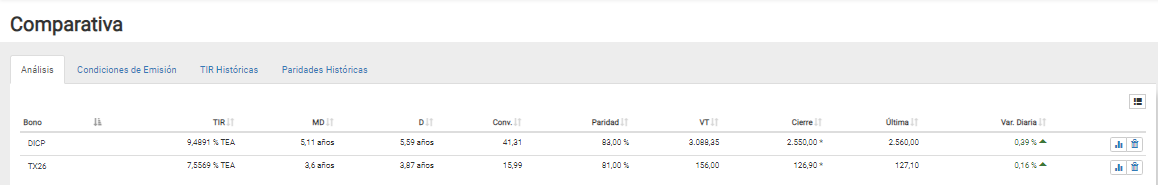

Una relación que el mercado de bonos en pesos indexados al CER suele seguir para intentar analizar posibles arbitrajes es el diferencial de rendimientos entre dos bonos líquidos de la curva como el Discount pesos y el Boncer 2026. El DICP es un bono con duration modificada de 5,1 vs. 3,6 del TX26, y si bien no es el título más largo de la curva CER es el más expuesto para tomar posiciones de riesgo en momentos de vientos a favor para los activos domésticos.

Más allá de la recuperación reciente en todos los bonos CER, el DICP se mantiene operando con tasas reales elevadas, cercanas al 10%, a tono con el cuadro de incertidumbre general para el corto plazo, en un mercado que sólo busca posicionarse en instrumentos en moneda nacional de baja duración. El TX26 era un bono que previamente a la búsqueda de cobertura cambiaria operaba en niveles de tasas reales de 6% / 6,50% y actualmente lo hace 100 pbs. arriba.

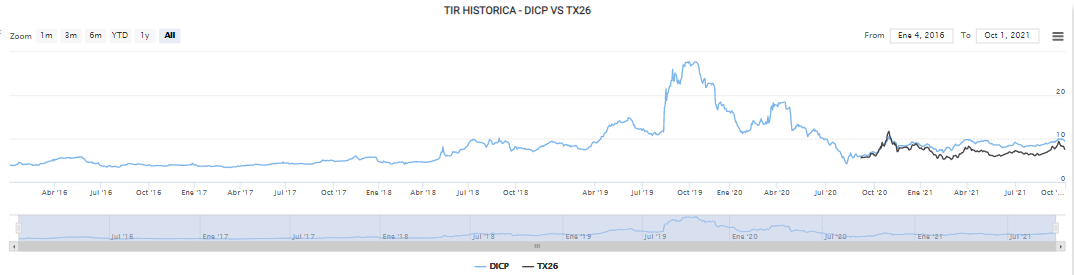

Veamos entonces la historia reciente de TIRs de los bonos bajo análisis según se detalla en la función Arbitraje de la calculadora Abbaco. En períodos de menor aversión al riesgo y contextos favorables, el spread de rendimientos entre DICP y TX26 se ubica por encima de los 200 pbs., con un mercado que busca posiciones de más largo plazo posicionándose en el Boncer pero no se anima aún a jugarse de pleno por un bono tan volátil como el Discount. Por el contrario, en el selloff reciente sobre los bonos en pesos indexados al CER, se acortó este diferencial ante la mayor suba relativa de TIR en el TX26 hasta niveles mínimos de 65 pbs. el 20-sept.

En la actualidad el spread se ubica en los 190 pbs., muy cerca del piso del rango de 200 pbs. – 250 pbs. donde usualmente encontramos a este tipo de instrumentos operando con un horizonte sin riesgos a la vista.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.