El set de bonos diseñado por la Argentina país para dejar atrás el reciente default tienen características de homogeneidad en su estructura, y los códigos de negociación sólo difieren en un par de letras. Sólo difieren en la cantidad de títulos en el mercado local (uno mas que en el internacional, aquel con vencimiento 2046), por lo demás son exactamente iguales para valuar, aunque no para considerar. La diferencia radica en la ley que los ampara antes eventuales conflictos de partes.

Así surgió el Bonar 2030 por un lado, bajo ley local, y el Global 2030 por el otro, bajo ley extranjera. La igualdad en los flujos nos facilita la tarea de análisis y comparación. Sin embargo la variable que resta, el diferencial o no entre ambas legislaciones, resulta en la parte mas crítica, ya que es básicamente subjetiva.

Partimos de la base en que -lógicamente podríamos pensar- debería existir una prima de rendimientos en los Bonares respecto de los Globales. Sin entrar en detalles de nuestra historia de incumplimientos contractuales, es correcto pensar que bajo tribunales americanos los bonos poseen un mayor resguardo legal. Y esa cobertura se “paga” en menores rendimientos. ¿Cuánto? Cada inversor deberá encontrar ese spread, que incluso podría ser hasta negativo (Bonares rindiendo menos que Globales) circunstancialmente dadas las distorsiones en las cuales suele operar nuestro mercado. Hoy enfrentamos una de ellas con los fuertes movimientos en los tipos de cambio implícitos.

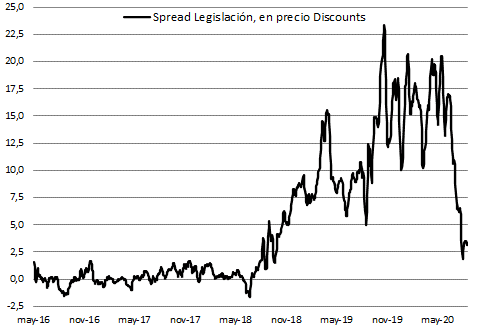

Si nos guiamos por lo ocurrido en el pasado entre bonos similares pero con distintas legislaciones, las diferencias han ido variando a lo largo del tiempo. Tomando como ejemplo el análisis clásico de este spread histórico (DICY-DICA, los bonos surgidos del canje 2005 bajo ley NY el primero y ley ARG el segundo) observamos movimientos desde el 0 pbs. (o incluso algún período negativo) hasta los 250 pbs.

En el gráfico inferior apreciamos la mencionada relación entre ambos bonos discounts, medidas por el diferencial de precios, desde principios de 2016 hasta la fecha del canje, fines de ago-2020. Vemos una relativa estabilidad hasta may-18, momento que empezaron las tensiones cambiarias que derivaron luego en presión sobre los bonos y su rendimiento. A medida que crecía el riesgo a la cesación de pagos el diferencial de precios a favor del DICY fue creciendo, ya que el mercado se resguardaba no sólo en la protección legal de los tribunales de New York sino en un posible trato mas favorable. Esta marcada diferencia desapareció prácticamente cuando el ministro Guzmán anuncia igualdad de tratamiento entre ambas legislaciones.

¿Dónde operan hoy ambas legislaciones?

La prima por legislación la podemos contemplar hoy comparando rendimientos del Bonar 2030 (AL30) vs. Global 2030 (GD30), dos de los bonos mas operados del espectro local.

En el cuadro inferior vemos el spread de TIR entre los mencionados bonos. Entendemos como lógica la diferencia de tasa a favor en AL30 vs. GD30, dada sólo (aunque no es un tema menor) por la cobertura jurídica. Esta prima es hoy de aproximadamente 100 pbs. (1%). Sin embargo, puede verse alterada circunstancialmente por las distorsiones producidas en el mercado cambiario con impacto en los tipos de cambio implícitos. Bonar 2030 dada su profundidad y liquidez es el vehículo utilizado para arbitrar dólares mediante títulos públicos.

Comparando desde las variables

En la sección Comparar de la calculadora Abbaco podemos ver en los números lo expuesto en el gráfico anterior. El diferencial de TIRs es, efectivamente, de aproximadamente 100 puntos básicos (17,08% AL30 vs. 16,20% GD30). Los Valores Técnicos son iguales (100,02) pero obviamente las paridades son distintas (38% vs 40%, respectivamente). Las demás métricas (Duration, Convexidad) son similares.

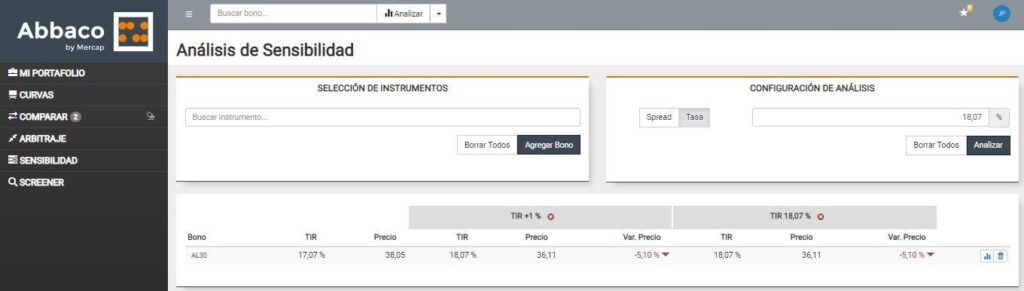

Análisis de sensibilidad

La sección Sensibilidad de la calculadora nos permite realizar simulaciones de variaciones de TIR y Spread. En nuestro ejemplo, tomando AL30, vemos que en un hipotético movimiento alcista de 100 pbs. (+1%) en su rendimiento, su precio caerá en 5,10%. De manera análoga, si seteamos la TIR en 18,07% (+100 pbs. que la actual), llegamos a la misma conclusión: su precio (USD 36,11) baja 5,10%.

Este porcentual de baja no es otro que la aproximación que mide la Duration Modificada, cambios en precios ante variaciones de 100 pbs. en la TIR.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.