Los instrumentos en pesos se han ganado un lugar en las carteras de los inversores aún a costa de la fuerte preferencia de los argentinos por la moneda verde y sus derivados.

Luego de un comienzo extremadamente tumultuoso y lleno de dudas por parte de los agentes económicos reacios a refinanciar la deuda del estado, lentamente se fue regenerando la confianza y las astronómicas tasas que mostraban los instrumentos en pesos a principios de año comenzaron a converger a valores más normales. De esta manera, cada vencimiento importante de bonos en pesos ya no constituía una prueba de fuego para un mercado que vio alejado los peligros de un potencial incumplimiento.

Como suele ocurrir en nuestro país, los métodos para lograrlo quizás no fueron los más ortodoxos, restringiendo notablemente el acceso de gran parte del arco inversor a la divisa verde, redireccionando de esta manera la mayoría de los recursos a los activos en moneda nacional.

La curva en ARS logró normalizarse significativamente, y más allá de presiones a futuro y distorsiones varias, hoy se logra refinanciar sin mayor problema aunque las tasas se ubiquen en niveles potencialmente bajos en algunos instrumentos, tanto fijos como variables.

Conviven hoy en este universo Letras a Descuento (LeDes), Bonos a Tasa Fija (BoTes), Bonos indexados por la inflación minorista (CERs) y Bonos ajustables por la tasa de plazo fijo mayor a $ 1 M (BADLARs), cada uno interrelacionado en posibles arbitrajes.

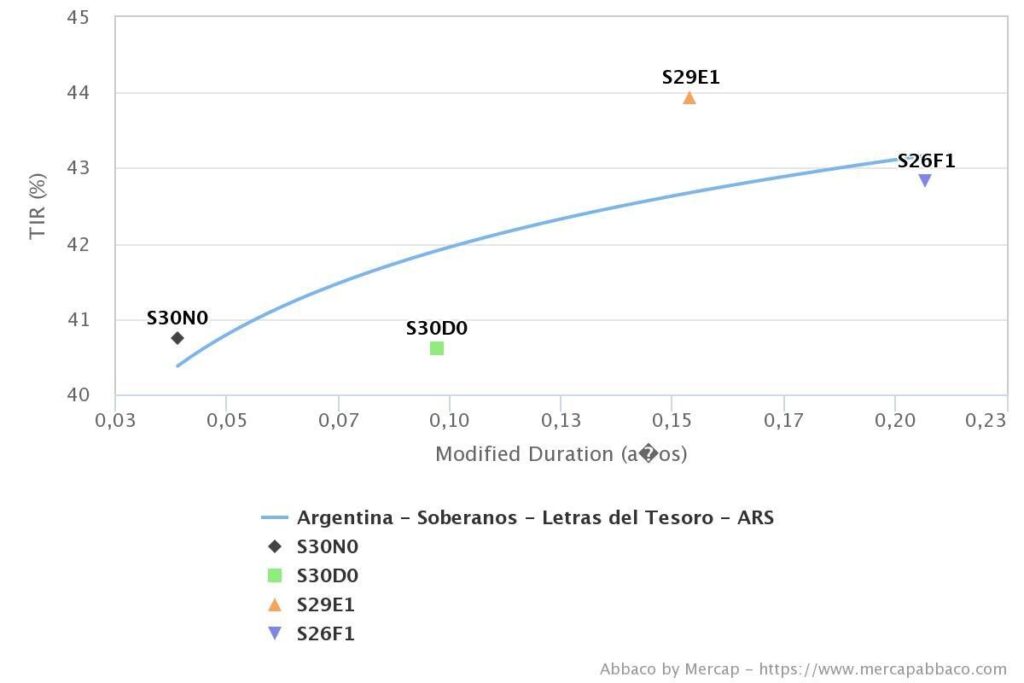

Letras a Descuento (LeDes): instrumentos cortos con tasas de 40%

Estos títulos han sido los preferidos por parte del estado para financiar parcialmente el déficit fiscal. El plazo de emisión de las Letras arranca en 30 días, pero lo más común son los instrumentos de aproximadamente 90 días. Desde el punto de vista del inversor son los de menor volatilidad, ideal para carteras conservadoras. Dejando de lado opciones con nula variación en su precio en los mercados secundarios, como la Caución Bursátil o el Plazo Fijo, las LeDes constituyen un escalón apenas superior.

Frente a rendimientos de 34% de TNA en alternativas tradicionales como el plazo fijo, en Letras pueden obtenerse unos puntos más asumiendo un riesgo adicional, aunque acotado. En la actualidad los vencimientos mas operados son de fin de cada mes hasta febrero de 2021.

Además de la curva de rendimientos, con la calculadora Abbaco podemos ver los analíticos de los distintos instrumentos que la componen. En este caso vemos en el cuadro inferior las cuatro Letras a Descuento con las principales características utilizadas en un análisis de instrumentos de renta fija: TIR, Valor Técnico, Duration y Paridad. Recordemos que son títulos que cotizan a descuento, por ende su Valor Técnico será siempre 100.

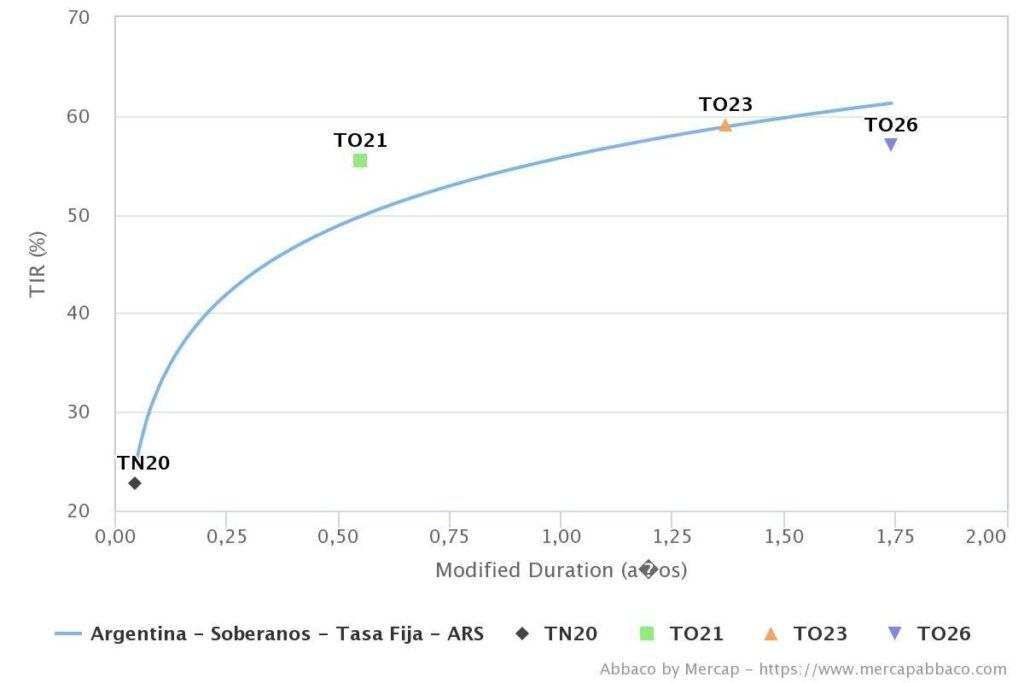

Bonos del Tesoro: un paso más allá en la tasa fija

La continuidad de las Letras a Descuento en la tasa fija lo constituyen los Bonos del Tesoro, instrumentos con un cupón de interés ya establecido. Los plazos son mayores y desde ya su riesgo, ya que la volatilidad es importante (recordemos estamos hablando de títulos a tasa fija a mediano y largo plazo en un país con enorme historial de inconsistencias en su moneda).

Los tres bonos de referencia hoy en esta curva son con vencimiento 2021, 2023 y 2026, y con TIRs que se ubican entre 55% y 60%. El análisis de decisión de inversión en estos instrumentos pasará por proyectar niveles de inflación y de tipo de cambio para intentar contrarrestar el efecto de la tasa fija.

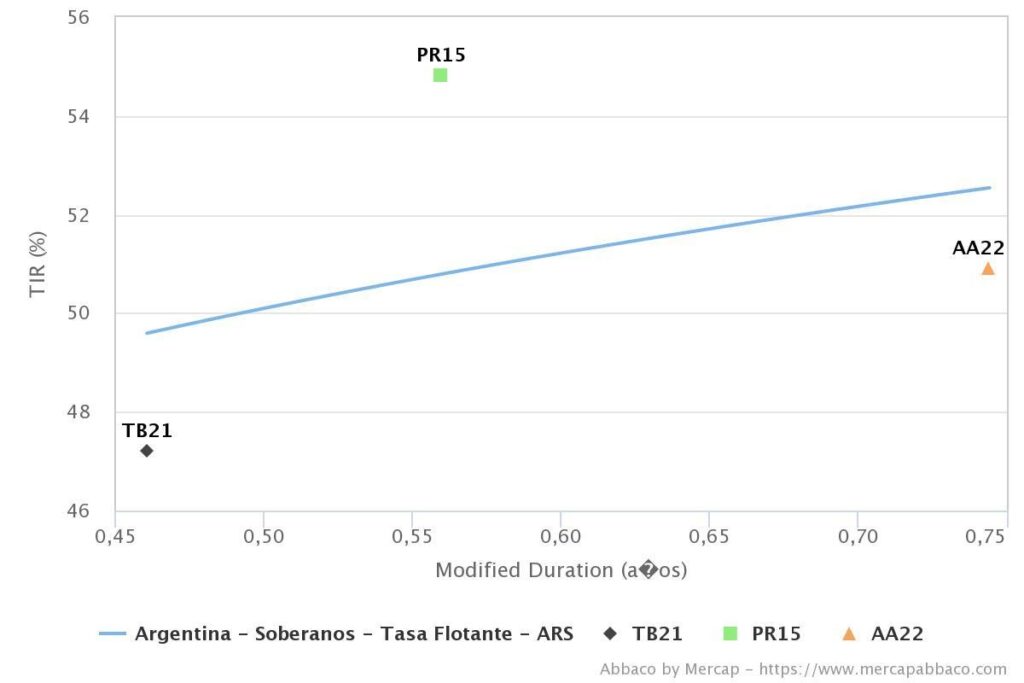

Bonos ajustables por BADLAR: ligados a la tasa del plazo fijo

Entrando en terreno de los bonos ajustables por una variable encontramos a aquellos que pagarán interés en función de la tasa para depósitos por más de $ 1 M a 30 días (BADLAR). En su momento esta tasa se pensó para colocaciones mayoristas, pagando algunos puntos más de interés, pero el monto nunca se actualizó y hoy prácticamente tiene el mismo nivel que para un plazo fijo minorista.

La tasa BADLAR hoy se ubica en 31,50% y por lo general se le adiciona un margen adicional variable. Constituye el mecanismo de endeudamiento en moneda nacional preferido por las empresas mediante Obligaciones Negociables. Tres son los bonos soberanos con mercado BADLAR: TB21, PR15 y AA22, con rendimientos bastante disímiles que van desde TIRs de 48% al 54%. El atractivo que busca el inversor al posicionarse en estos bonos es la apuesta a la suba de la tasa de referencia, en primera instancia.

Bonos indexados por CER: la curva más poblada en moneda nacional

Además de las Letras a corto plazo dada su bajo riesgo, una cláusula de ajuste muy utilizada por el gobierno para financiarse ha sido aquella que indexa por la inflación minorista medida por el CER. Una historia altamente inflacionaria en la mente de los agentes económicos locales explica el interés por este tipo de cobertura.

En la práctica, al CER se le agrega un porcentaje fijo para determinar el pago total, así los bonos se irán ajustando en el capital e interés a pagar por la inflación más un margen (en general bajo). De esta manera el inversor se asegura una tasa real positiva.

La curva CER es por lejos la más poblada del espectro de inversiones en pesos, con plazos que van desde 2021 al 2038, aunque se concentran en el tramo corto-medio, como se observa en el gráfico inferior. Los rendimientos reales van desde el 4% (inflación + 4%) a 10%.

En el analítico de la curva CER en la calculadora Abbaco vemos ordenados todos los bonos de acuerdo a su TIR (tasa real), de menor a mayor. También apreciamos los valores técnicos de cada uno, donde los niveles elevados y bien por encima de 100 nos muestran cómo se fue capitalizando la inflación a lo largo de la vida de cada uno de los bonos.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.