Traccionados por los elevados registros de inflación reciente, los activos indexados a la inflación minorista resultaron los claros ganadores en cuanto a la inversión en activos denominados en pesos se refiere. Niveles mensuales del 4% hacían prácticamente estéril el análisis en busca de opciones superadoras.

Conocido el 3,3% que arrojó la inflación de mayo, claramente por debajo del consenso, produjo un repensar en las distintas alternativas a los instrumentos indexados. Las expectativas del mercado cambiaron, y con ello se abrió nuevamente el abanico para las apuestas en moneda nacional. El punto ahora sería analizar el reciente dato de mayo más como techo que como piso. El mercado esperaba un lento descenso de la inflación desde el máximo de 4,8% en marzo, pero no aún en niveles como el conocido duranta le semana.

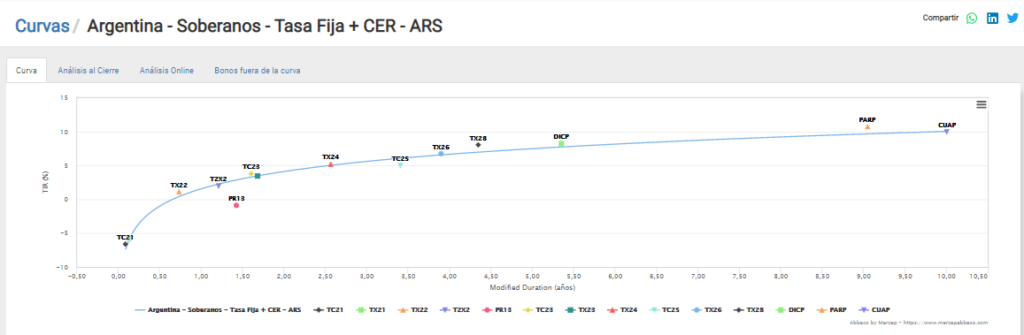

La reacción en el mercado secundario fue de impacto bajista en los instrumentos indexados al CER de mayor duration, y un menor ritmo de devengamiento en los instrumentos más cortos. En definitiva, todas las tasas reales se movieron al alza, mientras que los títulos que operaban con rendimiento negativo redujeron dicho comportamiento.

Pero, simultáneamente, recuperaron protagonismo los bonos atados a la tasa BADLAR, por ejemplo, aún a pesar del virtual congelamiento de la misma en 34%. En este espectro contamos con títulos no sólo soberanos, sino también provinciales y corporativos.

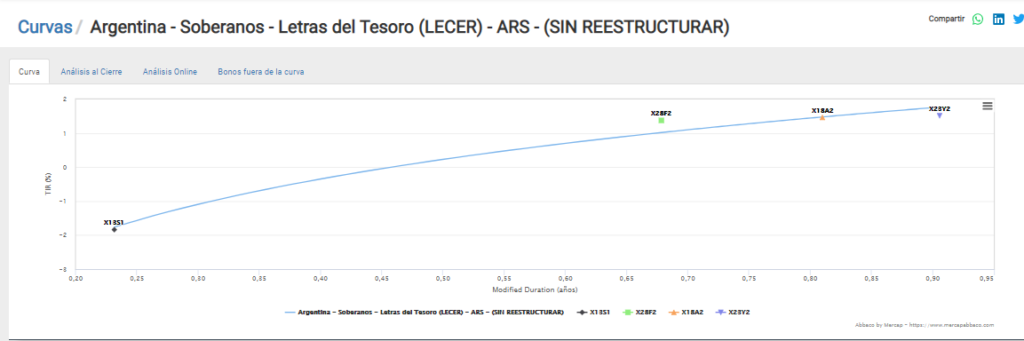

La curva de letras indexadas al CER (LeCer) quedó operando sólo en terreno negativo para el instrumento más corto venciendo en septiembre. Las letras venciendo en 2022 presentan TIRs llegando al 2% real para el título mas largo (X23Y2, may-22).

Distinto, lógicamente, es el panorama para la curva de bonos CER a medida que incrementamos duration. Salvo los bonos venciendo en un par de meses que detentan rendimiento negativo ya que operan con el carry inflacionario actual o de muy corto plazo, a medida que nos posicionamos del 2023 en adelante la curva CER gana pendiente positiva. Así, bonos al 2024 cotizan en CER+5%, al 2026 en CER+6,70% y al 2028 en CER+8%. El 2022 aún se ubica en el radar de valuación mas conservadora y factible.

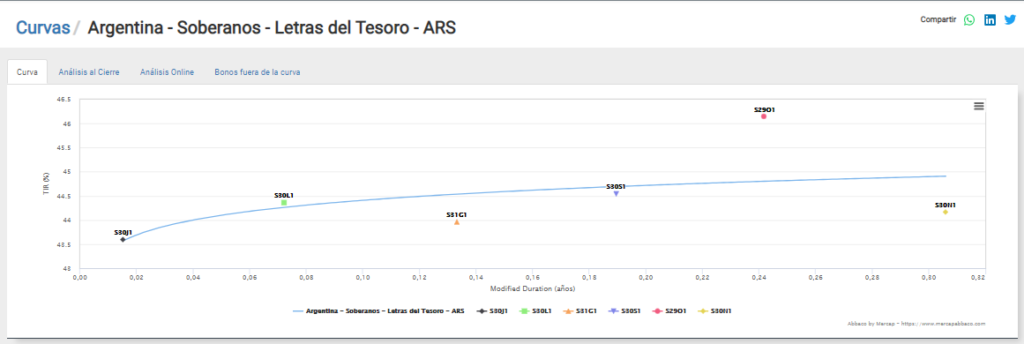

En este escenario de posible desaceleración inflacionaria entra en juego también las opciones a tasa fija. La más tradicional es el plazo fijo, pero carente de liquidez. Con un mercado secundario líquido y profundo, las Letras a Descuento (LeDes) ganan espacio en el análisis de carteras.

La curva de LeDes se encuentra bien representada, con vencimientos menuales hasta noviembre (seis meses corridos, venciendo a fin de mes de cada uno de los períodos). La curva presenta una leve pendiente positiva, con tasas nominales dentro del rango 36% – 40%. Para empardar el registro inflacionario de mayo (3,3%) debemos posicionarnos en una letra larga, con el consiguiente mayor riesgo no sólo de una reaceleración de la inflación sino también de un salto en el tipo de cambio. Pero los escenarios ya están planteados, y datos de inflación en descenso le otorgan mayor valor a los instrumentos a tasa fija.

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.