La estructura de los bonos en dólares recientemente refinanciados por Argentina dejó un set de nuevos títulos con características bastante homogéneas en cuanto a los flujos de repago. La mala reputación como deudor de nuestro país nos obliga a seguir diferenciando emisiones bajo ley local y también bajo ley extrajera, éstos últimos como paraguas de protección legal para los inversores extranjeros.

El poder contar, entonces, con bonos prácticamente idénticos donde la distinción se da solamente en los tribunales bajo los cuales se dirimirían potenciales conflictos entre las partes (tema no menor, desde ya) nos da la posibilidad de arbitrar rendimientos entre las distintas jurisdicciones, ajustado por riesgo.

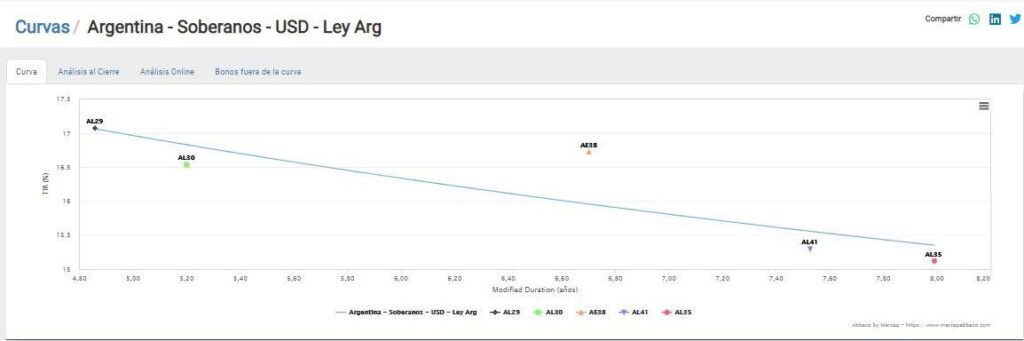

Nada ha cambiado desde que se cerró el canje respecto al formato (y la percepción del mercado) de las curvas de rendimientos, sea bajo ley local o extranjera. Ambas operan con pendiente marcadamente negativa (bonos de menor duration con TIR superiores a los de mayor duration), sin embargo y tal como observamos en el segundo gráfico, el ajuste de la curva externa es mas exacto que el de la local (mejor arbitrado en curva).

Bonar 2030 vs. Global 2030: Diferencias y similitudes

Los títulos públicos dolarizados con mayor liquidez y profundidad de nuestro mercado son los Bonares 2030 (AL30), no sólo por monto de emisión y plazo sino porque son los instrumentos preferidos para dolarizar portafolios (dotando justamente de mayor cantidad de participantes al mercado secundario). Algunas normativas recientes canalizaron parte de los flujos del AL30 hacia el GD30 y otros instrumentos, equilibrando parcialmente el mercado de Bonares con el del Globales.

En el medio de las idas y vueltas del AL30 por lo mencionado recientemente es donde se pueden usufructuar los movimientos y surgir alternativas de arbitrajes entre ambos títulos. Mas allá de dichos probables desajustes motivados por el tipo de cambio implícito, el diferencial de rendimientos entre amos bonos debería existir por la distinta jurisdicción que los protege.

Entendemos que el AL30 debería cotizar con una mayor tasa de retorno respecto al GD30. De cuánto será este spread es una medida mas subjetiva que objetiva, pero a priori y bajo lo actual coyuntura no debería ser cero.

Veamos dónde operan hoy ambos bonos y cuales son sus principales analíticos para tratar de encontrar posibilidades de inversión o arbitrajes. La calculadora Abbaco de Mercap nos da un pantallazo de los bonos en cuestión, sumando además condiciones de emisión, TIRs y Paridades históricas y demás herramientas de utilidad para la valuación.

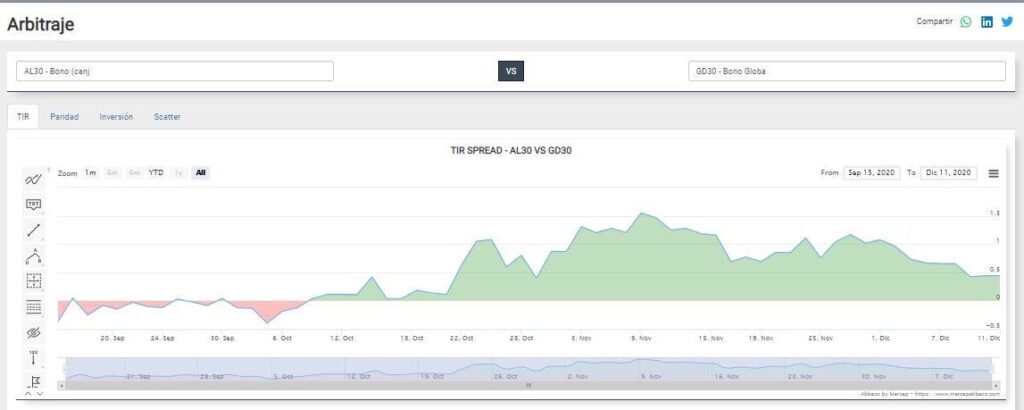

Vemos que AL30 se negocia hoy con TIR superior en 45 pbs. respecto al GD30 (16,54% vs. 16,10%), cumpliendo la condición necesaria a nuestro criterio. Aquí habría que analizar si este diferencial es suficiente o cómo se ha comportado el mismo en términos históricos.

A lo largo de su corta vida, el diferencial de rendimientos entre Bonar y Global 2030 fluctuó desde negativo en una primera etapa hacia fuertemente positivo en el medio del historial (máx. 155 pbs. al 09-nov según observamos en el gráfico inferior). Desde que tocara su pico de amplitud del diferencial de TIRs, el spread se ha venido reduciendo hasta los 45 pbs. actuales, nivel que debería funcionar como piso.

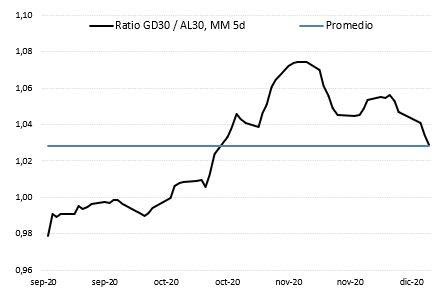

Podemos analizar también este diferencial mediante un simple ratio de precios para facilitar posibles puntos de entrada en cada bono. Las observaciones serán similares, y vemos al AL30 recortando atractivo relativo (mayor ratio, GD30 “caro”), operando este ratio hoy sobre su promedio histórico.

Recordemos siempre tener de cuenta de fondo que estamos arbitrando “jurisdicciones” de bonos argentinos, las cuales hoy no tienen mayor peso en el análisis, pero están presentes.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.