Apenas cuatro meses de historia en el mercado secundario tienen los bonos surgidos del canje de deuda encarado por la Argentina en agosto del año pasado. Una muestra demasiado acotada pero no exenta de cuestiones para destacar, aunque lamentablemente desde la óptica negativa si lo analizamos en función del movimiento de precios y tasas desde el inicio de cotización.

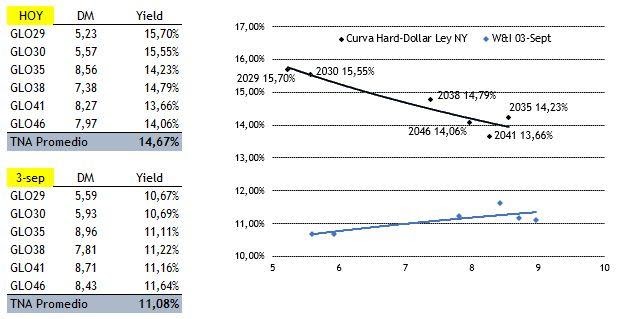

Las primeras operaciones en el mercado gris de USA se registraron el 3 de septiembre de 2020 con precios que iban desde los USD 44 en el tramo largo hasta USD 55 en el corto, con una curva más bien flat y un yield promedio de poco más de 11%.

Muy pocas ruedas se mantuvieron los precios en esos niveles y la curva de rendimientos con ese formato. El mercado cambiario empezó a crujir, los efectos de la pandemia calaban hondo en la actividad y desde el gobierno no se daban señales claras en cuanto a los pasos a seguir y sobre todo a regenerar confianza. La curva se invirtió rápida y marcadamente con rendimientos que llegaron en algunos casos al 17%. Sobre fin de año se recobró tranquilidad desde el frente cambiario y los precios rebotaron para escapar de sus mínimos y cerrar el año con tasas promedio de 14,67% para los bonos Globales. En el medio quedaron 350 pbs. de yield y casi 20% de precios más bajos.

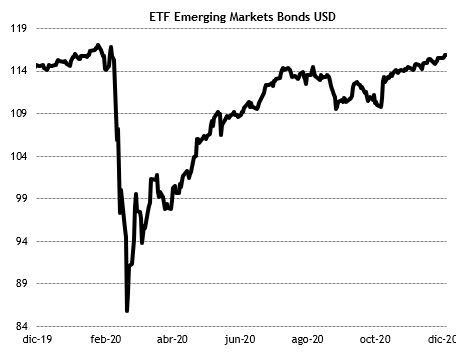

Los mercados emergentes parecieran querer recobrar algo del brillo perdido y vaticinan un buen 2021 de la mano de los precios sostenidos en las materias primas y tasas de interés casi inexistentes en los países centrales y muy deprimidas en aquellos en vías de desarrollo. En el gráfico inferior observamos al ETF que replica la deuda en dólares de los mercados emergentes. La recuperación reciente la ubica muy cerca del pre sell-off de marzo de 2020 producto de la pandemia de Covid-19, con una clara tendencia alcista reciente. El escenario nos juega claramente a favor.

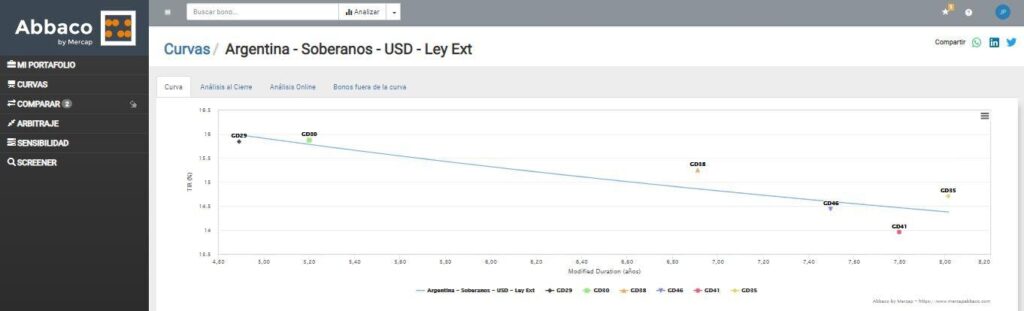

Veamos como opera hoy la curva de rendimientos bajo ley extranjera mediante la calculadora de Abbaco. Como veíamos anteriormente, presenta una pendiente marcadamente negativa, donde los bonos del tramo más corto como GD29 y GD30 negocian con TIR similar, para luego producirse un “salto” en la duration con rendimientos inferiores. Las distintas estructuras de repago de los bonos hacen que haya títulos con menor duration que otros con vencimientos posteriores y viceversa, como observamos en detalle en el segundo cuadro.

Juan Pablo Vera

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.