Curva hard-dollar: una decisión de último momento que nos aleja del precipicio

A horas de un crucial vencimiento con el FMI que nos ponía al borde del default, primó la cordura y ambas partes anunciaron un principio de entendimiento para refinanciar los abultados vencimientos de los próximos años. Aunque aún falta recorrer camino para el gancho final, la decisión fue positiva y lógicamente bien tomada por un mercado que ya descontaba en precios un hecho disruptivo. Las subas durante la jornada del viernes para los Globales promediaron el 9%, con un marcado descenso del riesgo país. Pero el árbol no puede tapar al bosque. Los precios en los cuales cerraron los bonos hard-dollar nos retrotrajeron al 05-ene, en promedio USD 33,50. Recordemos que habían llegado a los USD 30 en promedio. En lo que va de este corto 2022 aún operan con una baja de 3,5%. La pendiente completamente negativa según nos muestra el graficador de la calculadora Abbaco da cuenta del estado de suma fragilidad y altos niveles de stress en los cuales operan nuestros bonos soberanos.

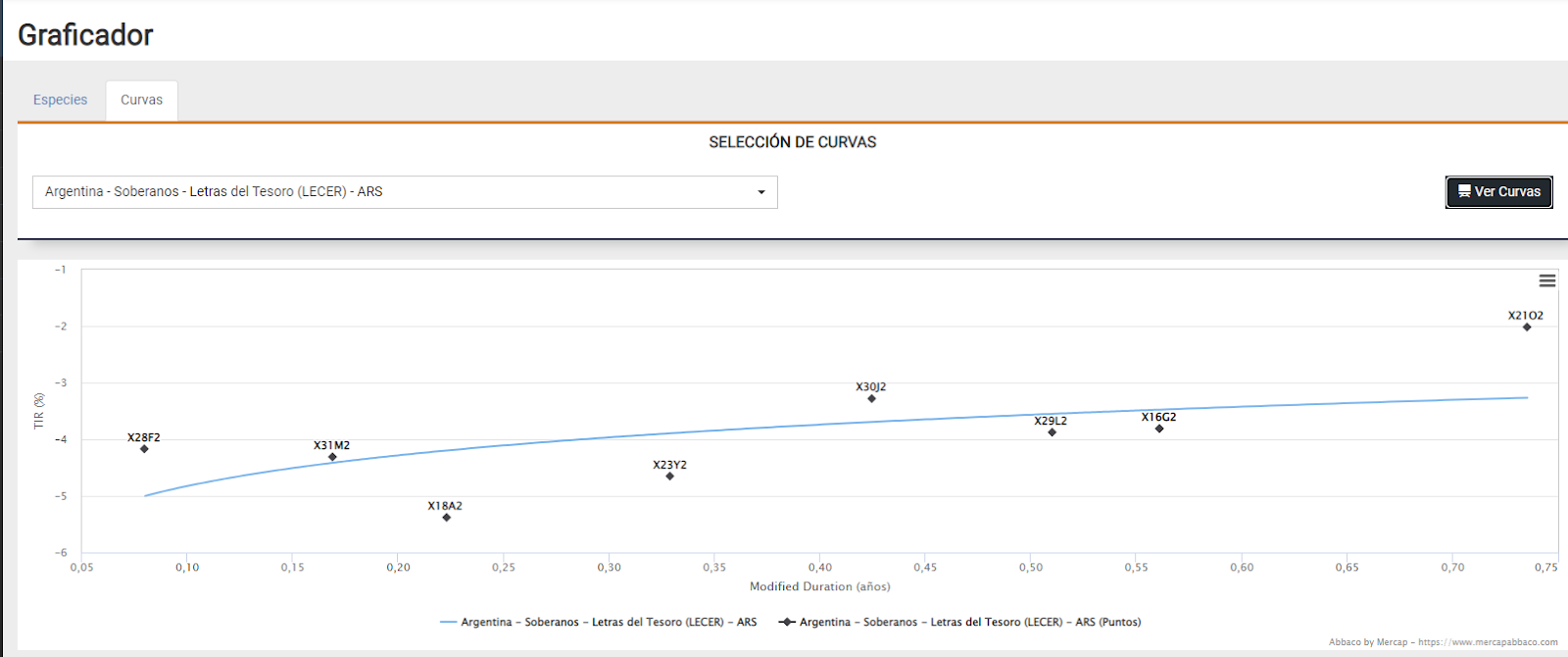

Curva LeCer: cobertura inflacionaria en el activo más buscado

En la última licitación del MECON la semana pasada se ofreció un nuevo instrumento indexado a la inflación a un año de plazo y con tasa real de sólo 10 pbs. (+0,10%). El instrumento canalizó una gran demanda del mercado a pesar de su baja rentabilidad. La respuesta a esto último la encontramos en los términos relativos: toda la curva LeCer opera con tasa negativa, con lo cual la letra de ene-23 presentaba una prima en un instrumento que hoy el mercado busca como cobertura de corto y mediano plazo. Es de prever que el interés se mantenga dados los altos registros de inflación que se esperan para los próximos meses.

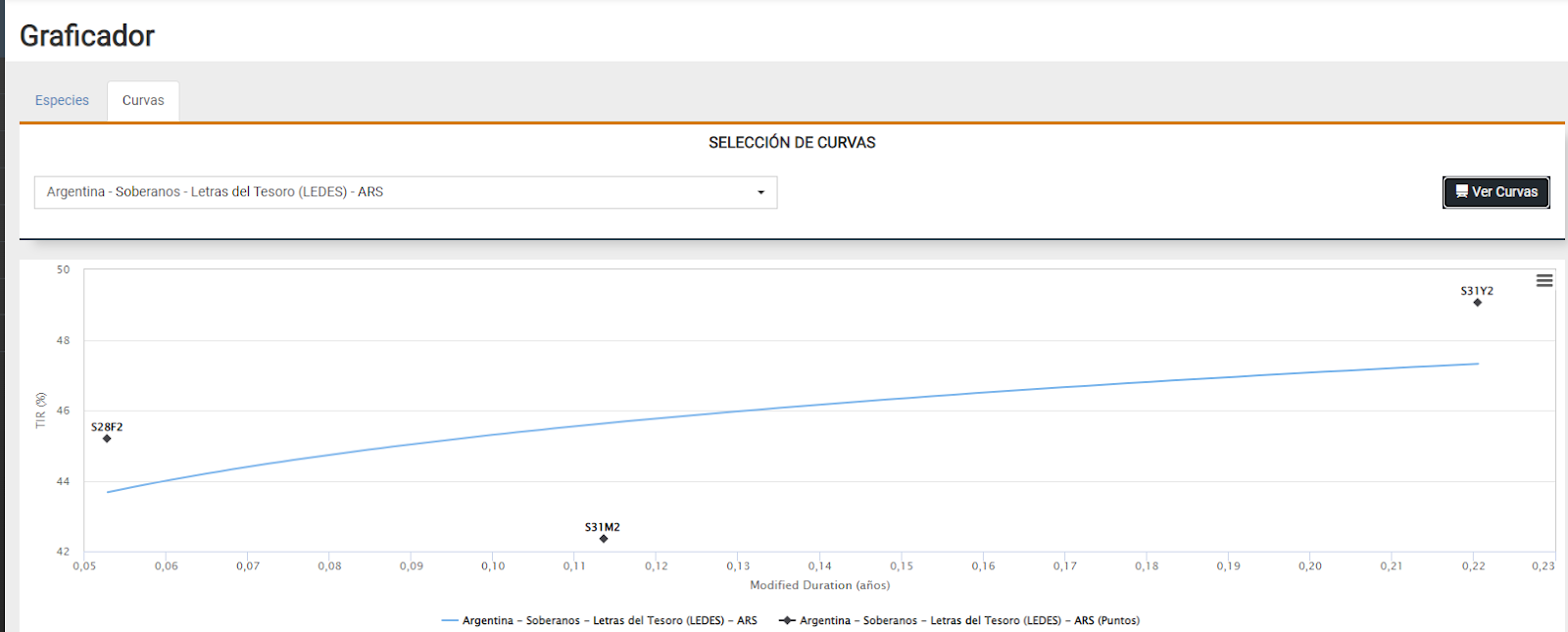

Curva Ledes: los pesos de corto van agregando opciones

En la última licitación se incluyeron, también, dos nuevas letras a descuento (junio y julio 2022) con TNA de hasta 45%. De esta manera, seis serán los puntos en la curva de LeDes, ganando así representatividad además de nuevas opciones de inversión. Más allá que sus rendimientos aún operen en terreno negativo en términos reales (midiendo inflación EX post y ante tomando proyecciones del REM), las LeDes son ampliamente demandadas, especialmente por el segmento institucional (Fondos Comunes de Inversión, Aseguradoras, Entidades Financieras).

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.