Si bien no se han producido grandes fluctuaciones de precios o rendimientos que se hayan incrementado sensiblemente con motivo de la pesada dinámica de la curva hard-dollar, las recientes elecciones (PASO y Legislativas) produjeron un desarme de posiciones en moneda nacional en la búsqueda de cobertura en moneda dura.

Esta rotación de carteras es natural en nuestro mercado cuando se producen procesos electorales (en menor o mayor magnitud, el proceso siempre ocurre). La primera reacción fue de salida de instrumentos cortos en pesos, dejando la curva de LeDes en formato horizontal, mientras que los títulos indexados al CER disparaban las tasas reales de los bonos de duration media e incrementaban significativamente las de las Letras, invirtiendo de una manera marcada su curva. Pero el movimiento tuvo corta vida, en tan solo pocas ruedas no sólo se normalizaron las curvas sino que la demanda por instrumentos en pesos se aceleró, deprimiendo los rendimientos a tasa fija, reduciendo las tasas reales en los bonos indexados a la inflación y hundiendo en terreno negativo a toda la curva de LeCer.

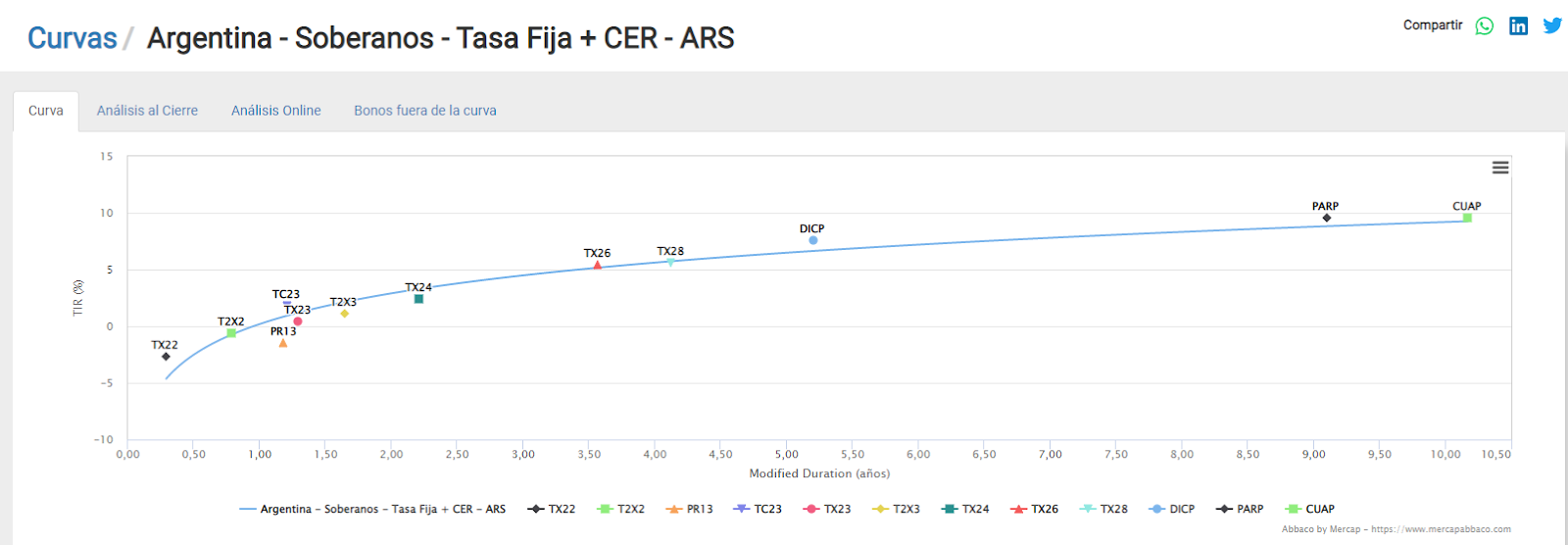

La semana que finalizó dejó saldos muy positivos para los instrumentos en moneda nacional, que recuperaron con creces la dolarización de carteras producida por las recientes elecciones. La dinámica positiva fue in crescendo, y de manera independiente de lo ocurrido con los bonos hard-dollar, que recién mostraron recuperación en las últimas jornadas. Las subas fueron homogéneas para los bonos ARS, con avances semanales de hasta 2% en LeCer, 5% en BonCer, 2,7% en BADLARs y 2,2% en LeDes. En todos los casos se produjo, lógicamente, compresión en las tasas de interés. Si bien la curva de Letras a Descuento quedó operando por debajo del 40%, el mayor impacto se observó en la curva de Letras indexadas por la inflación, la cual quedó operando en su totalidad en terreno negativo, con pendiente creciente, y tasas reales que van desde -9% a -1%.

El mercado descuenta que el incremento en el nivel general de precios se mantendrá en niveles elevados, con estimaciones para el 2022 aún por encima del registro de este año. El comportamiento de la curva CER está ligado directamente a las expectativas de depreciación del peso. A mayor velocidad o con salto discreto, eso está priceando la curva dollar-linked para el año que viene. El pass-through posterior, y tal como marca nuestra historia, se encarga del resto, operando sobre los instrumentos con cobertura inflacionaria.

La tracción sobre el tramo CER se extendió, naturalmente, a los títulos de mayor duration. Así, vemos como los bonos venciendo en 2022 rinden también negativo, y muy cerca del neutro si nos extendemos al 2023. El tramo 2024 quedó operando en niveles de +2,50% después de haber sido uno de los más golpeados durante el desarme de posiciones en pesos en medio del proceso eleccionario. Extendiéndonos por la curva de rendimientos observamos el mismo comportamiento. La demanda por títulos CER hoy es clara y contundente.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.