Mientras los títulos públicos soberanos en dólares vienen experimentando una prolongada dinámica negativa independiente del contexto regional y mundial, la deuda emitida por empresas en moneda extranjera se negocia con spreads sustancialmente inferiores a los del soberano. ¿Es normal este comportamiento? A pesar de nuestras particulares características, claramente no.

Resulta natural valuar a la deuda corporativa con una prima respecto a los bonos del estado, sin embargo en nuestro país se da en sentido contrario, al punto de llegar a un diferencial de 1.800 pbs. entre el rendimiento de los Globales respecto a emisores corporativos locales de alta calidad crediticia. La concentración de cartera de los agentes económicos en el riesgo soberano es algo bastante frecuente en nuestro mercado, dada la escasa oferta que nos permite diversificarla adecuadamente.

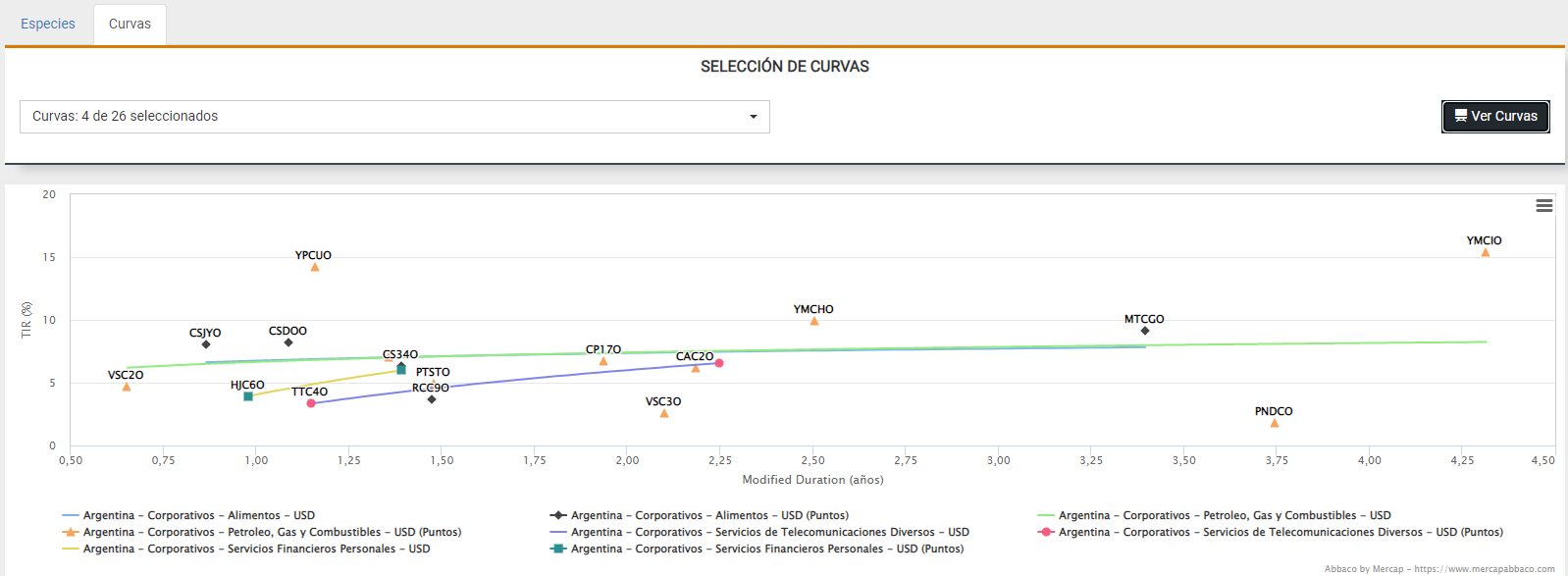

La curva corporativa hard-dollar se opera en niveles promedio de TIR inferiores al ~10%, en algunos casos cercanas incluso al 5% y con disparidad de emisores y sectores. Los bonos de mayor representatividad son los del sector Petróleo & Gas, donde no sólo se encuentran YPF sino exponentes como Pan American Energy, Tecpetrol y Vista Oil.

El movimiento ascendente y descendente de la curva de rendimientos corporativas depende, para los exponentes de mejor calidad crediticia, en mayor medida del contexto externo, y en menor medida, del frente interno.

La muy superior performance relativa respecto a los bonos soberanos está cimentada en más de un factor, incluso beneficiando en algún momento a papeles como los de YPF, considerada en algún punto alter-ego del estado (de hecho es una empresa bajo control estatal). Aquí es donde juega unos de los principales factores explicativos del buen recorrido de la deuda empresaria. Las carteras de los agentes económicos locales suelen estar concentradas al riesgo soberano, de mala performance prácticamente desde sus inicios en el mercado secundario. Así, la diversificación gana atractivo para la deuda corporativa.

El segundo factor, relacionado positivamente al primero, tiene que ver con la estructura de repago, mediante cupones de renta y amortización, de sus bonos. Aún habiendo reestructurado recientemente su deuda, la petrolera estatal posee un cupón de renta promedio del 7%, mientras que se ubica en niveles de 5% – 6% para empresas consideradas AAA por el mercado, y puede subir al 8% para papeles con un carácter positivo. Todos los ejemplos, lejos del cupón de ~1% de algunos bonos soberanos. El caso corporativo se refleja en la deuda subsoberana (provincial), con también interesantes cupones de renta anual (y operando por debajo del soberano en rendimiento).

El tercer factor podríamos enfocarlo desde el track-record de incumplimientos: Por lo general y salvo algunas excepciones, las renegociaciones de deuda han sido en condiciones amigables con el mercado, y más allá de un marco normativo que no favorecía al inversor.

Como luz amarilla, y más allá de la voluntad de pago en tiempo y forma, queda el libre acceso a los dólares necesarios para pagar los servicios de la deuda, hoy escasos con unas reservas menguantes. Aquí también existen salvedades dentro de los distintos créditos y sus condiciones de liquidez y disposición de su caja en moneda dura.

El spread entre las curvas soberanas y corporativas varía en función de los distintos créditos, aunque es marcadamente positivo para el rendimiento de los bonos nacionales hard-dollar (cotizan con prima respecto a los títulos de empresas). En el extremo, para la deuda de mejor calificación de crédito emitida por las corporaciones, el diferencial de tasas a las cuales se negocian en los mercados secundarios llega a los 1.800 pbs. si lo comparamos con el benchmark GD30. Este spread puede achicarse a medida que la comparativa se realiza contra otros emisores, pero nunca deja de ser significativa en el promedio (excepción es YPF cuyo bono a 2029 se negocia a ~15%).

En el nuevo graficador de la calculadora de Abbaco, observamos no sólo cómo la curva soberana opera bien por encima de la corporativa sino que también notamos que la duration es sensiblemente mayor.

Como menciona el título del informe de hoy, este comportamiento no deja de ser extraño y particular, básicamente podríamos decir que está “al revés”. Es norma general que los títulos corporativos coticen con una prima de rendimiento por sobre el soberano (mayor o menor dependiendo las circunstancias) y no de la manera inversa. Hablar de deuda corporativa (o provincial) negociando a tantos (muchos) basis points por debajo del soberano es otro de los factores característico y llamativo de nuestro mercado.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.