La curva CER goza de buena salud. Más allá de algunas semanas donde fue superado en performance por bonos a tasa fija o variable, el mejor recorrido viene siendo desde hace un tiempo para los bonos indexados a la inflación minorista. Con registros mensuales de incrementos de precios del orden del 3,5% / 4% no le falta sustento para ser considerados la elección predilecta de los agentes económicos para colocarse en moneda nacional.

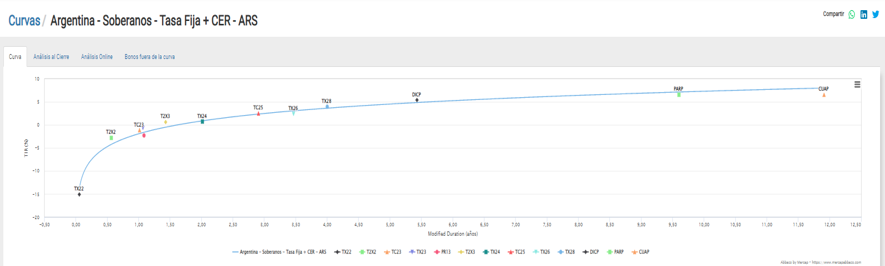

En la semana que finalizó, sólo el bono de muy corto plazo a tasa BADLAR, AA22, pudo apenas empardar el excelente recorrido del tramo largo CER, representado por PARP y CUAP. Cuando los bonos del otro extremo de la curva muestran semejante recorrido es porque hoy la elección del mercado es sobre este asset class. Cuando se da dicho comportamiento, la demanda se va corriendo con la duration, produciendo un achatamiento de la curva. Esto es lo que se observa hoy y de manera marcada.

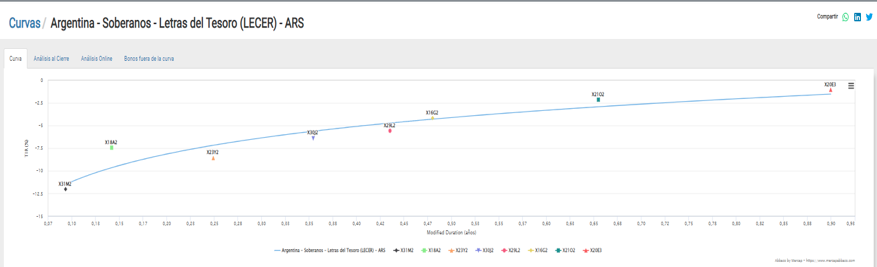

El primer y lógico efecto de lo mencionado lo vemos en el tramo más corto indexado, la curva de LeCer. Tal como se aprecia en la curva obtenida desde la calculadora Abbaco, todos los instrumentos operan en terreno negativo. Cuanto más corto, más descuento en la tasa. La lógica que subyace a esto es una inflación pronunciada -esperada- en el corto plazo y luego cediendo en intensidad. La duration desde ya también influye.

Ahora bien, en la curva de bonos se aprecia una dinámica similar, aunque con las características de títulos de mayor plazo. A excepción del TX22, bono venciendo el 18-mar y que en la práctica opera como un título a tasa fija (el CER de ajuste ya se conoce), con TIR de -15%, el resto de la curva se negocia en negativo leve para los títulos más cortos y con baja tasa real para el tramo medio. A un año vista, las tasas reales se ubican por debajo de cero, y para obtener algún rendimiento positivo tendríamos que llegarnos hasta el 2024. Sin embargo, desde ahí y hasta el 2026, las tasas reales no superan por mucho el 2%. Así, el formato de la curva se torna cada vez más “flat”. Los tramos más largos todavía conservan una cuota de mayor riesgo. El emblemático DICP rinde inflación +5%. Pero la compresión de rendimientos reciente de la curva CER fue muy significativa. Claramente ha sido el asset class favorito, sobrepasando incluso a las opciones dolarizadoras.

En la herramienta Arbitraje de la calculadora tenemos una representación gráfica de lo enunciado anteriormente. Cómo el spread entre dos títulos relativamente largos como el TX28 (2028) y el DICP (2033) se fue achicando hasta volverse casi insignificante, resaltando aún más como la curva de rendimientos CER se fue aplanando.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.