Los instrumentos ajustados a la tasa de depósitos a 30 días por $ 1M o superiores emitidos por el Estado poseen escasa presencia en las pantallas de negociación. La deuda emitida por empresas bajo la modalidad BADLAR poseen un mercado primario más amplio, aunque no así el secundario, prácticamente marginal. Las empresas se fondean con este esquema pero el Tesoro, no. ¿Por qué?

Podríamos pensar que los bonos que se emiten bajo cláusulas BADLAR poseen poco “marketing”, o porqué el Estado no las elige con mayor frecuencia en sus habituales licitaciones. Lo cierto que el mercado hoy no demanda este tipo de ajuste desde el soberano, pero sí tiene mayor salida desde el segmento corporativo. Su principal debilidad radica en estar indexadas a una tasa de interés prácticamente prefijada por el Banco Central, de manera similar a la tasa de política monetaria.

Con muy leves oscilaciones, la tasa BADLAR se ubica en el 34% desde hace un tiempo largo. Con una inflación que corre al 52% anual resulta muy sencillo descubrir el desinterés por este tipo de instrumentos. Sin embargo son usados de forma asidua por las empresas. Aquí subyacen factores relacionados al character del emisor, a las tasas de corte y a la escasa liquidez y profundidad de estos instrumentos, junto a la volatilidad de sus precios.

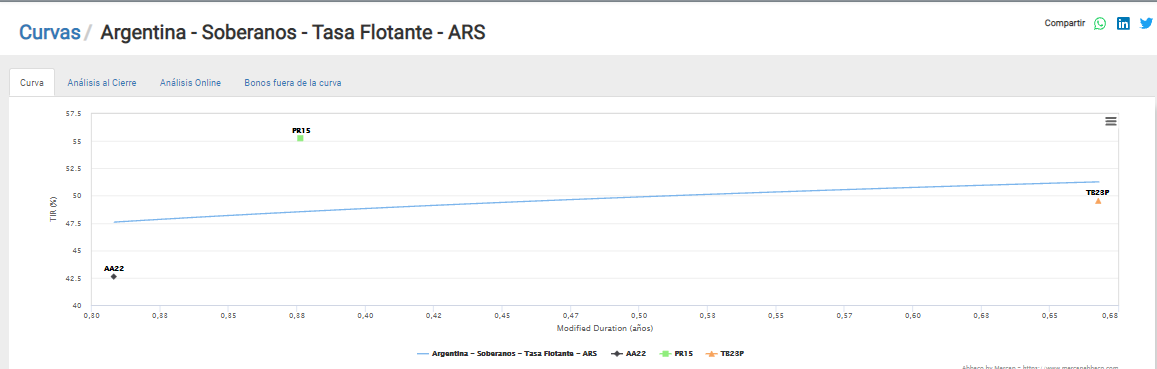

Por lo mencionado en párrafos anteriores la curva BADLAR soberana se encuentra subrepresentada. Sólo tres instrumentos la componen en la actualidad, y todos de relativo corto plazo (para los estándares argentinos): AA22, PR15 y TB23, de rendimientos más bien heterogéneos y liquidez acotada.

El interés hoy del mercado para los instrumentos en moneda nacional pasa por colaciones de corto plazo y a tasa fija (FCIs de Money-Market, LeDes, Cauciones) además de indexados a la inflación. Sin embargo, en las periódicas licitaciones que realiza el tesoro nacional cada tanto se incluye algún instrumento ajustado a la BADLAR. En la última operación de la semana pasada se ofrecieron títulos venciendo en 2023 (TB23) que cortaron a una TNA de 43,40%, sin embargo la demanda del mercado fue escasa. La poca expectativa de un incremento en la tasa de referencia pese a la aceleración inflacionaria explica gran parte del poco interés.

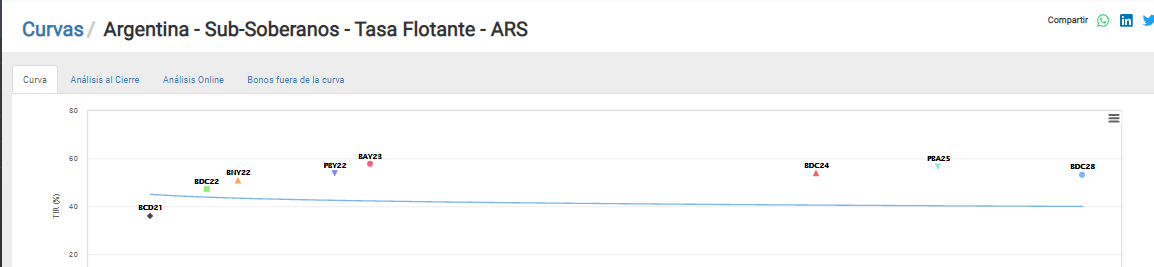

El universo elegible de los bonos BADLAR no termina en las emisiones soberanas y corporativas, sino que también están representadas en los títulos sub-soberanos o provinciales. Varias son las jurisdicciones que han emitido este tipo de instrumentos, destacándose la Ciudad y Provincia de Buenos Aires. Los bonos subsoberanos poseen, incluso, mayor presencia cotizante y un mercado secundario mas líquido y profundo en alguna de sus emisiones. La curva CABA opera con un spread promedio sobre la tasa de referencia de 1.010 pbs. mientras que la de PBA lo hace en 1.280 pbs. y la soberana en 735 pbs. Los altos diferenciales no sólo reflejan un mayor riesgo general sino también lo estático de su tasa de referencia y casi nulas expectativas de suba.

Juan Pablo Vera

Estratega Senior

StoneX Securities S.A.

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.