El próximo 9 de julio es la fecha oficial para que los bonos en dólares surgidos de la mega reestructuración de deuda de septiembre de 2020 paguen su primer servicio de deuda. Todos los títulos en dólares provenientes del canje están involucrados, sin distinción de legislación, y comparten estructuras de pago y otras particularidades que trataremos de analizar en estas líneas.

La primera aproximación resalta en un cronograma de pagos idéntico, sin distinción de plazos ni legislación. El primer cupón de renta se estará abonando el 9 de julio (o fecha cercana afectada por cuestiones de calendario) tanto para Bonares como Globales, desde el vencimiento 2029 al 2046. La única diferencia está dada por los distintos cash-flows dependiendo el título, y aquí sí juega, la legislación (2038 y 2041 se rigen bajo el contrato 2005 de los antiguos títulos canjeados, con lo cual el incentivo de valor presente mediante mayores repagos debía estar presente).

El formato totalmente invertido que presenta la curva de rendimientos en los títulos hard-dollar tiene una relación no directa con los pagos en cuestión, pero se toca en algún punto. Las paridades por debajo de 40% obedecen, en primera instancia, a la falta de expectativas y catalizadores positivos de los agentes económicos. La reciente decisión del MSCI reclasificando de manera negativa a la renta variable local es un lagging indicator, blanquear algo que ya se sabía. Argentina hoy no está en el radar inversor.

Pero existe un factor técnico también detrás de estos precios en niveles de los 35 dólares. La estructura de pagos supone cupones de renta bajísimos, que sólo irán aumentando muy levemente con el correr de los períodos y hasta que comiencen los pagos de capital. A excepción de los bonos 2029 con un cupón anual de 1%, los demás títulos estarán abonando un primer cupón de 0,125% anual, en la práctica y por los casi diez meses transcurridos desde la emisión, el inversor recibirá unos 11 centavas de dólar por cada 100 valores nominales. Casi testimonial.

Sin embargo, en términos de análisis y valuación se produce un sensible cambio con el reseteo de cupón, hoy no priceado en gran medida por el mercado dada una coyuntura que deja por debajo varias cuestiones. La current yield de los bonos, es decir la relación directa entre el precio de mercado y el interés a recibir se incrementará sensiblemente en algunos casos la semana que viene.

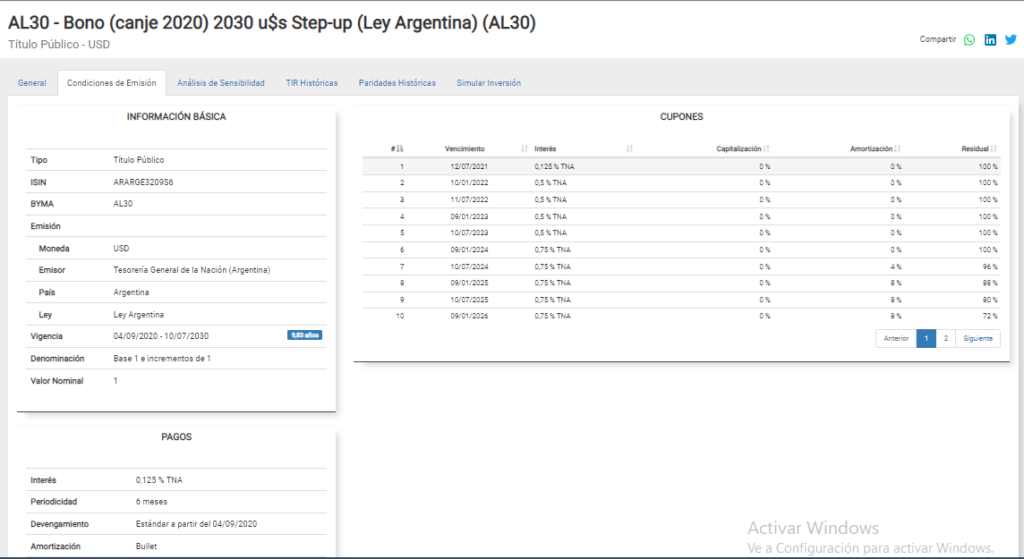

Lo mencionado previamente lo observamos en un primer pantallazo en las principales características de los bonos, en este caso los Bonares bajo Ley ARG. Observamos el bajísimo valor técnico y paridad, producto desde ya de estos últimos precios en niveles deprimidos. Acá es donde empieza a jugar el concepto de current yield.

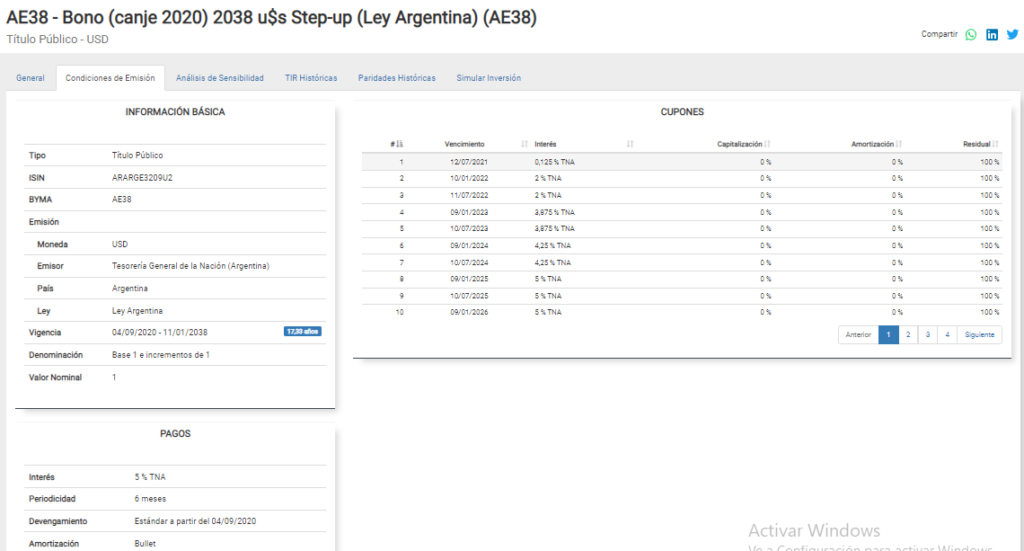

A partir del segundo cupón es donde se empiezan a separar los senderos de pagos hacia adelante, con distintos porcentajes de pago. Y es aquí donde el análisis comienza a ser un poco más fino, sin desconocer un contexto claramente no favorable. Sin dejar de recalcar que los pagos seguirán siendo bajos y no atractivos, las diferencias entre las distintas series son significativas en los porcentajes.

Veamos dos ejemplos. Primero, la estructura de pago del AL30 tal como se observa en la calculadora de bonos Abbaco en la solapa general de Condición de Emisión. El cupón de renta del Bonar 2030 pasará del 0,125% anual a 0,50% anual, como se aprecia en el desagregado del cash-flow del cuadro inferior. Desde ahí el salto es a 0,75%. El valor presente se “compensa” con el cronograma de pagos de capital

Bajo el mismo análisis notamos como los cupones de renta del AE38 son significativamente (en términos relativos) más altos. El cupón anual de 0,125% pasa a 2%, y luego acelera el step-up hasta el 5% del último pago. Esta característica, en conjunto con el AL41 (y GD41 bajo ley externa) le permitió aumentar el atractivo del valor presente bajo el esquema de Indenture 2005 (y CACs más restrictivas).

En términos de repago de corto plazo, los bonos 2038 y 2041, poseen los términos más atractivos, con valor presente de aproximadamente USD 5 hasta el 2023. A partir de ahí comienzan a pesar más los desembolsos de amortización de los bonos 2029 y 2030 lo cual, ceteris paribus, aumentaría su atractivo en el mediano plazo.

De esta manera, y tomando AE38 y AL41, la current yield pasaría de niveles prácticamente insignificantes hoy a 5,5% y 7%, aproximada y respectivamente.

Mercados Para Todos

@mercados100x100

Disclaimer: La presente nota no es una recomendación ni sugerencia de inversión.